Giá cổ phiếu đơn giản là mức giá cổ phiếu đó đang được giao dịch trên thị trường. Bài viết này là một nền tảng quan trọng bạn cần biết để sử dụng về sau.

Các loại giá của cổ phiếu

Nội dung

Mức giá bạn trông thấy trên sàn giao dịch thể hiện mức cung cầu tại thời điểm đó. Nó có thể quá cao, có thể quá thấp, và cũng có thể hợp lý.

Giá thị trường (thường gọi là giá) cổ phiếu là thứ ai cũng nhìn thấy. Nhưng không phải ai cũng đánh giá được nó đắt hay rẻ, hợp lý hay chưa. Để có được câu trả lời cho vấn đề này, chúng ta chia làm các loại giá như sau:

- Giá đầu tư: Vùng giá hợp lý cho kế hoạch mua và nắm giữ dài hạn.

- Giá mục tiêu: Vùng giá hợp lý để bán khi cổ phiếu đã vượt trên mức kỳ vọng hợp lý.

- Giá hợp lý: Là mức giá mà cổ phiếu cần tăng hay giảm để phù hợp với cung cầu trong đầu tư. Tức khoản lợi nhuận sinh ra tương xứng với giá của cổ phiếu.

- Giá trị sổ sách của CP: Book Value (BV) hoặc BVPS (Book Value Per Share): Là giá trị của cổ phiếu dựa trên tổng tài sản thực theo kế toán chia cho tổng số cổ phiếu đang lưu hành. Chi tiết hơn mời bạn đọc bài: BVPS là gì?

Xem về 3 loại giá mục tiêu, giá hợp lý, giá đầu tư ở bài: Định giá cổ phiếu là gì? Sử dụng định giá cổ phiếu ra sao?

Chúng ta cần xác định được các loại giá trên thì mới có thể đưa ra quyết định đầu tư hiệu quả.

Ví dụ: Công ty A có 1 triệu cổ phiếu đang lưu hành. Mỗi cổ phiếu được giao dịch ở mức 20.000. Tổng tài sản thực của công ty là 15 tỷ.

Chúng ta có giá CP sẽ là 20.000.

Giá trị sổ sách của một CP là 15 tỷ/1 triệu = 15.000

Giá trị sổ sách đại diện cho giá trị “thật” nhất của cổ phiếu lúc đó. Nó có thể hiểu như nếu ngay ở thời điểm báo cáo, chúng ta đem giải thể công ty và chia đều thì mỗi cổ phiếu sẽ nhận được một số tiền tương đương BVPS.

Cấu trúc của giá cổ phiếu

Mục này rất quan trọng, nó giúp bạn hiểu được các vấn đề sau:

- Nguyên tí tăng giảm của cổ phiếu

- Tại sao có thể kiếm lợi nhuận lớn từ giao dịch cổ phiếu

- Lợi nhuận của giao dịch cổ phiếu đến từ đâu chủ yếu

- Tính toán giá mua và bán (giá đầu tư và giá mục tiêu)

Giá cổ phiếu bao gồm những gì cấu thành?

Lợi nhuận ngắn hạn (có thể là âm) thường được tính trong 02 quý. Bởi những nó là khoảng thời gian hợp lý để ước tính lợi nhuận với ít sai số. Giá trị số sách hay lợi nhuận ước tính đều là những thứ có thể tính được và ít biến động. Tuy vậy giá cổ phiếu biến động rất mạnh trong những phiên giao dịch vì sao? Chính là bởi yếu tố còn lại cơ cấu giá của cổ phiếu: Sự kỳ vọng.

Tại sao có phần kỳ vọng?

Kỳ vọng hiểu như sự đặt cược của bạn vào tương lai. Dễ hình dung nhất qua ví dụ sau: Bạn có một cửa hàng quần áo với tiền hàng 800 triệu. Tiền các vật dụng, nội thất khác 200 triệu. Mỗi tháng cửa hàng của bạn lãi 100 triệu ổn định. Nếu ai đó tới trả bạn 1 tỷ (800 tr+ 200 tr) để mua lại cửa hàng của bạn thì sao? Đương nhiên bạn không đời nào đồng ý. 1 tỷ kia không chỉ là hàng hóa nằm chết, nó đang là một cỗ máy sinh ra tiền. Bạn sẽ chỉ bán khi người ta trả một mức giá đã bao gồm lợi nhuận sinh ra trong tương lai.

- Nếu khả năng sinh ra ổn định 100 triệu, người ta có thể đưa ra mức giá 2 3 tỷ.

- Nếu nó còn có thể tạo ra 300 400 triệu, nó có thể được bán với giá 5 tỷ.

- Nếu nó có khả năng chỉ còn lãi 20 triệu mỗi tháng, bạn có thể chỉ bán được giá 1.2 tỷ.

- Nếu nó sắp lỗ hay khó khăn, thậm chí bạn chỉ bán được 900 triệu cho số tiền vốn 1 tỷ.

Như vậy “tương lai” luôn là một phần trong giá khi sang nhượng cổ phần. Người mua đặt cược vào tương lai và cơ hội. Họ phải trả một mức giá đáng kể cho phần kỳ vọng này. Đầu tư vào startup là việc đầu tư khi sự kỳ vọng vẫn còn rất nhỏ thậm chí không đáng kể.

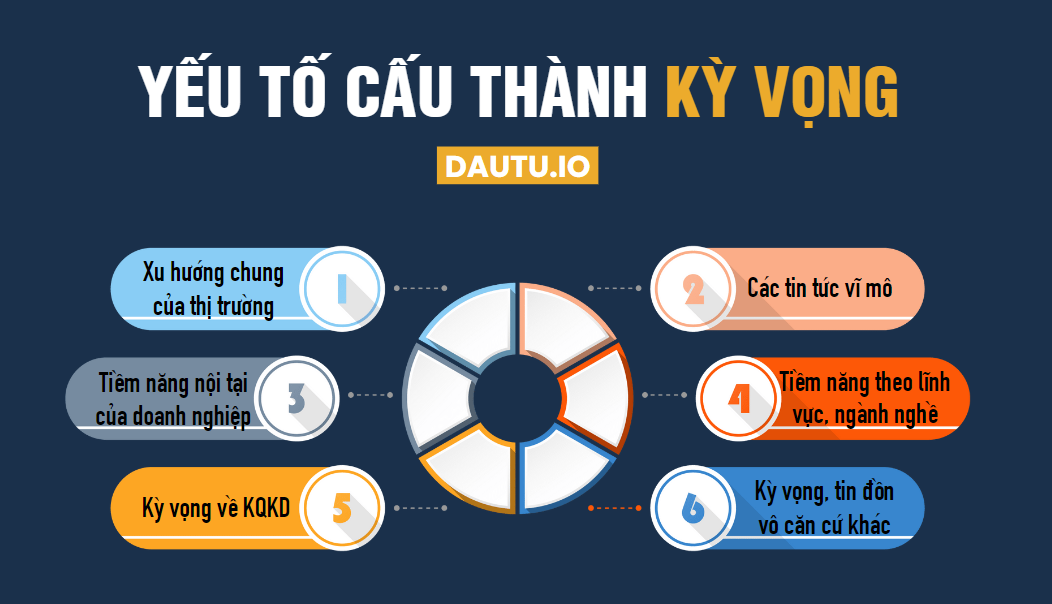

Kỳ vọng bao gồm gì?

Sự kỳ vọng giá được cấu thành bởi một số yếu tố sau đây:

- Xu hướng chung của toàn thị trường và nền kinh tế

- Các tin tức ảnh hưởng tới toàn thị trường như chính sách kinh tế, pháp luật.

- Tiềm năng thực sự: Cấu thành từ các yếu tố như thương hiệu, lợi thế độc quyền, ban lãnh đạo, lịch sử và kết quả kinh doanh gần nhất.

- Tiềm năng theo xu hướng lợi thế trung & ngắn hạn: Các thông tin, xu hướng có lợi cho ngành nghề của cổ phiếu đó.

- Dự đoán hoặc kết quả kinh doanh Quý sắp tới

- Những kỳ vọng, tin đồn vô căn cứ

Kỳ vọng không nhất thiết là một con số dương. Nó có thể là con số âm khi các tiêu chí phía trên là xấu. Bạn thấy có rất nhiều yếu tố tác động tới sự kỳ vọng. Từ đó giá cổ phiếu dễ dàng nhảy múa từng giây từng phút. Bạn biết rằng kết quả kinh doanh của doanh nghiệp thay đổi phải biến động sau mỗi tháng, mỗi quý thậm chí lâu hơn. Chỉ có sự kỳ vọng, lo lắng của nhà đầu tư vào cổ phiếu thì luôn biến động không ngừng. Nó khiến người ta mua và bán hàng ngày trên thị trường. Kỳ vọng tạo ra 2 tâm lý: Tham lam (hi vọng) và sợ hãi (thất vọng).

Ví dụ về một doanh nghiệp, cổ phiếu

Một công ty vận tải khởi điểm với:

Lúc này công ty chưa đưa lên sàn giao dịch, cổ phiếu này chỉ là sở hữu nội bội của các cổ đông góp vốn ban đầu. Sau 3 năm, công ty đạt lợi nhuận sau thuế 5 tỷ đồng. Ước tính tài sản cố định lúc này giảm từ 10 tỷ xuống còn 7 tỷ. Lúc này tài sản công ty sẽ bao gồm 7 tỷ (tài sản cố định) và 8 tỷ tiền (Lợi nhuận 5 tỷ là bởi đã trừ 3 tỷ khấu hao tài sản cố định). Tổng tài sản thực là 15 tỷ.

Nhằm mở rộng quy mô kinh doanh, công ty này đã lên kế hoạch huy động vốn. Cụ thể, chào bán 1 triệu cổ phiếu với mức giá 15.000/CP, bằng giá trị sổ sách. Đợt huy động thành công, công ty bổ sung được 15 tỷ tiền mặt vào nguồn vốn kinh doanh. Như vậy TTCK đã giải quyết được vấn đề rất quan trọng của doanh nghiệp: Huy động vốn. Tiếp đó cổ phiếu này được niêm yết trên sàn giao dịch.

Sau khi tiếp nhận nguồn vốn mới, công ty tiếp tục bổ sung nhiều xe tải và tạo ra lợi nhuận 3 tỷ cho mỗi quý thứ nhất và thứ hai. Tại thời điểm này, ta có:

Như vậy bạn có thể thấy so với mệnh giá 10.000 của những người tham gia đầu tiên, giá trị sổ sách mỗi CP đã tăng 8.000. Phần tăng này hoàn toàn do doanh nghiệp kinh doanh mà tạo ra. So với mức giá 15.000 của những người đầu tư vào đợt huy động vốn thứ hai, mỗi cổ phiếu đã tạo ra lợi nhuận: 3.000 đồng.

Chúng ta đến với giá CP của công ty trên sàn giao dịch:

Sau khi chứng kiến công ty có 2 quý lợi nhuận xuất sắc, lên tới 10% mỗi quý các nhà đầu tư bắt đầu mong muốn sở hữu cổ phần công ty này. Đa số các nhà đầu tư sẵn sàng trả mức giá 30.000 cho mỗi cổ phiếu. Bởi với 30.000 bỏ ra, mỗi năm một CP sẽ tạo ra ước tính 6.000 đồng (dựa theo ước tính 2 quý trước đó). Như vậy chỉ mất 5 năm để thu hồi vốn không tính lãi suất lũy kế và bắt đầu hành trình thu lợi nhuận đều đặn.

Bạn thấy đấy, BVPS của công ty chỉ 18.000, nếu ngay lúc này giải thể công ty và chia tiền cho các cổ đông. Nhưng thị trường lại sẵn sàng trả tới 30.000 cho mỗi CP. Bởi doanh nghiệp không phải một đống sắt vụn chờ bán phế liệu thanh lý, đó đang là một cỗ máy sinh ra tiền.

Ta có công thức:

Như vậy trong ví dụ này mức kỳ vọng từ tiềm năng thực sự trị giá khoảng 9.000 đồng. Khi bạn bán CP cho nhà đầu tư khác là bạn chấp nhận bán cho họ phần lợi nhuận hình thành trong tương lai. Ngược lại với người mua, họ bỏ khoảng 9.000 để nhận phần lợi nhuận trong tương lai khi doanh nghiệp vận hành ổn định.

Tiếp tục về sự kỳ vọng: Thị trường vô cùng tích cực với tin tức hạ mức thu phí và bỏ hàng loạt trạm BOT khắp cả nước. Dự kiến về chi phí doanh nghiệp sẽ giảm đi đáng kể, lợi nhuận có thể tăng 30% so với trước đó. Sự kỳ vọng này đã khiến giá cổ phiếu đạt mức 45.000. Chúng ta có 15.000 cho mức kỳ vọng từ điều kiện thuận lợi của thị trường.

Công ty ra báo cáo tài chính quý thứ 3, lợi nhuận 4.5 tỷ, tăng 50% so với quý trước đó. Dùng 4.5 tỷ chia cho 2 triệu CP, ta có mỗi CP sẽ gia tăng 2.250 đồng vào BVPS, tức là 18.000 + 2.250 = 20.250 đồng. Báo cáo tài chính ấn tượng này khiến cổ phiếu công ty tăng từ 45.000 lên 75.000.

Qúy thứ 4, công ty đạt lợi nhuận 6 tỷ, vẫn tăng so với kỳ trước. BVPS lúc này bằng 23.250 đồng. Liên tiếp những tin tức tốt về tình hình kinh doanh và tiềm năng của công ty, giá CP của công ty đạt mức 120.000/CP.

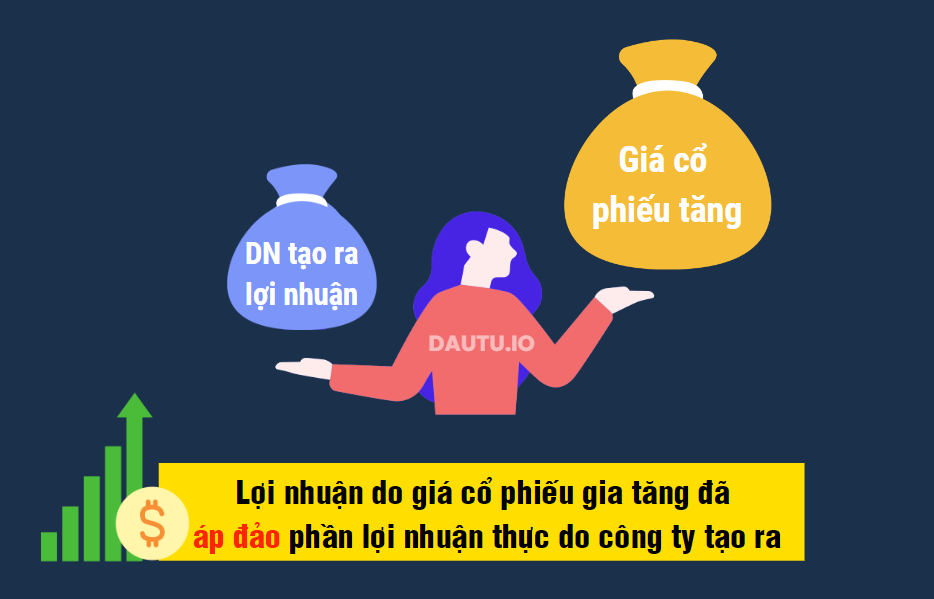

Như vậy sau 1 năm kể từ khi huy động vốn, chúng ta có công ty đã biến từ tổng tài sản thực 30 tỷ thành 46.5 tỷ đồng, đạt hiệu suất 55%/năm. Số tiền lợi nhuận thực tế từ kinh doanh trên mỗi cổ phiếu là 8.250 đồng. Ở mức giá thị trường 120.000 những nhà đầu tư CP công ty đã thắng rất lớn. Phần do thị trường kỳ vọng thật sự áp đảo, lên tới 96.500 mỗi cổ phiếu.

Như vậy sau 1 năm:

- Nhà sáng lập và tham gia từ đầu đã x12 lần tài khoản từ mức 10.000/CP thành 120.000/CP.

- Những nhà đầu tư góp vốn sớm ở mức 15.000 đã x8 lần tài khoản.

- Những nhà đầu tư mua ở mức 40.000 đã x3 lần tài khoản.

- Công ty đã tăng được 55% tài sản thực

Chưa cần tính đến giá 120.000, ngay ở giá 40.000 thôi phần lợi nhuận do giá cổ phiếu gia tăng đã áp đảo phần lợi nhuận thực do công ty tạo ra. Khi kỳ vọng chỉ cần hạ xuống, dù công ty vẫn lợi nhuận ấn tượng, giá CP có thể giảm rất mạnh. Việc mua và bán khi định giá sai về mức kỳ vọng dẫn đến thua lỗ nghiêm trọng. Họ mua (FOMO) ở kỳ vọng rất cao, bán khi hoảng sợ thất vọng.

X5, X6, X8 đã nên bán cổ phiếu đi? Đương nhiên chưa thể giải thích cho bạn ngay tại đây. Bạn sẽ được học về cách tính toán cho việc bán ra hay giữ lại khi có thêm nhiều kiến thức nữa.

Bài học rút ra

Từ cấu trúc giá một cổ phiếu và ví dụ trên, bạn rút ra điều gì?

Một quá trình đầu tư có thể coi là hoàn hảo khi mua ở kỳ vọng thấp, bạn ở kỳ vọng cao. Bạn mua được giá hợp lý nhất so với vốn gốc thực tế doanh nghiệp. Bạn bán ra ở thời điểm trong cấu trúc của giá khi đó, sự kỳ vọng chiếm áp đảo.

Sự biến động của kỳ vọng tạo ra biến động giá, trong lúc doanh nghiệp vẫn đang làm ăn bình thường.

Sự kỳ vọng bao gồm: Tham lam, sợ hãi hoặc trung lập. Nó là 1 dải rất rộng, từ sợ hãi đến tham lam đủ làm giá biến động rất lớn. Biến động này tạo ra cơ hội vô cùng hấp dẫn.

Kỳ vọng do tổng hợp các yếu tố tạo nên. Càng nhiều yếu tố cùng nhau tạo ra kỳ vọng càng lớn. Đánh giá các yếu tố tạo kỳ vọng là cốt lõi trong đầu tư chứng khoán.

Lợi nhuận từ phần kỳ vọng áp đảo phần sxkd, nhưng không vì thế mà chọn các cổ phiếu “lái, thao túng”. Kỳ vọng dựa trên cốt lõi doanh nghiệp thường bền vững và có hiệu suất cao. Bạn vẫn có thể kiếm lợi nhuận từ việc doanh nghiệp làm ra tiền khi thị trường trong giai đoạn trầm lắng, sức kỳ vọng thấp.

Bạn bắt buộc phải thuộc, hiểu rất kỹ bài này để có thể áp dụng trong những bài kế tiếp. Hãy bình luận hoặc hỏi trực tiếp nếu bạn có bất cứ thắc mắc nào.

PGS Nguyễn Hoài Phong