Ở bài cấu trúc giá của cổ phiếu chúng ta đã hiểu tầm quan trọng của kỳ vọng trong đầu tư cổ phiếu. Ở bài này, bạn sẽ được làm rõ hơn nữa việc sử dụng nó trong mua & bán.

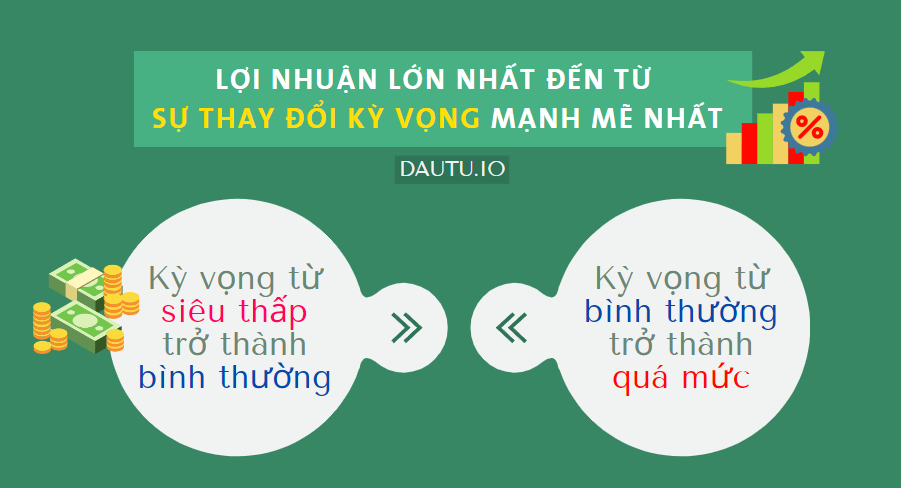

Lợi nhuận lớn nhất đến từ sự thay đổi kỳ vọng mạnh mẽ nhất

Nội dung

Lợi nhuận là lớn nhất khi giá diễn biến rất mạnh. Giá diễn biến rất mạnh trong 2 tình huống:

- Kỳ vọng từ siêu thấp trở thành bình thường. Có 2 trường hợp phổ biến có tình huống này. Doanh nghiệp khởi nghiệp ban đầu thành công và doanh nghiệp, nền kinh tế vừa thoát khỏi khủng hoảng. Nó tương đương với bạn đã mua được đáy rất rẻ của cổ phiếu, do vậy mức tăng trưởng sau đó là lớn.

- Kỳ vọng từ bình thường trở thành quá mức. Cũng có 2 tình huống phổ biến. Thứ nhất là một chu kỳ bong bóng, thứ 2 là doanh nghiệp siêu đột phá. Trường hợp này, nó tương đương bạn bán cổ phiếu ở đỉnh rất cao.

Không phải khi nào thị trường cũng có sự biến động đột ngột của kỳ vọng như vậy. Mua được ở kỳ vọng thấp (sợ hãi), bán được ở kỳ vọng cao (hưng phấn) là quá trình bao gồm cả 2 diễn biến trên. Bạn không bắt buộc phải đạt được cả 2 trong quá trình đầu tư, nhưng cần đạt được ít nhất 1 để mức độ lợi nhuận là đủ lớn.

Những nhà đầu tư ít kinh nghiệm làm ngược lại, họ mua khi sự kỳ vọng rất lớn, bán ra khi sợ hãi tuyệt vọng (kì vọng nhỏ). Đương nhiên họ lỗ phần lớn số tiền của mình.

Ví dụ về diễn biến giá theo kỳ vọng

Giá CP A ở trạng thái bình thường: $100 = > $110 => $105 => $130

Giá CP A khi đại dịch Covid 19 xuất hiện và rủi ro tăng vọt: $130 => $40

Giá CP A khi nguy cơ dịch bệnh được giải quyết dần: $40 => $80

Giá CP A khi chính sách bơm tiền hỗ trợ kinh tế và người dân được đưa ra: $80 => $290

Bạn thấy rằng, khi kỳ vọng không có sự thay đổi bạn vẫn có thể đầu tư. Nhưng biên độ nó là không lớn và bạn không có quá nhiều lợi nhuận. Covid-19 mang tới một cuộc khủng hoảng, sự tuyệt vọng bi quan xuất hiện. Nhờ đó có một cơ hội mua giá rẻ. Giá từ $40 -> $90 chính là giai đoạn đầu tư từ kỳ vọng siêu thấp trở về kỳ vọng bình thường.

Dịch Covid là một tình huống khá thú vị khi có sự chuyển đổi ngay lập tức trạng thái. Tức từ kỳ vọng rất thấp (bi quan) sang hưng phấn cực độ. Sự biến động của kỳ vọng đã tạo ra mức giá từ $80 -> $290.

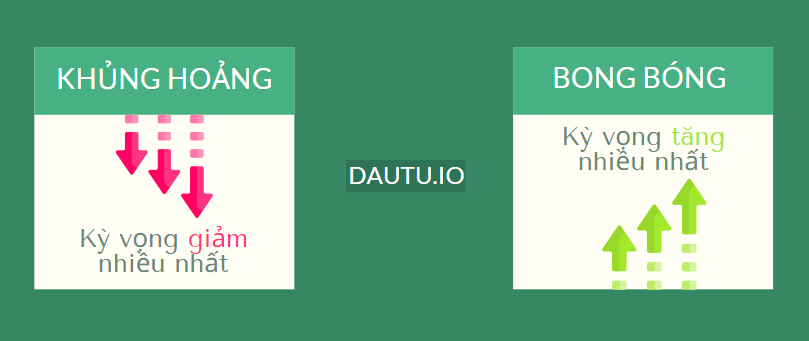

Không có sự thay đổi về kỳ vọng, cùng lắm bạn có thể đầu tư ở mức $110 và bán ra ở $140. Vậy hãy ghi nhớ rằng: Lợi nhuận lớn nhất của chứng khoán xảy ra khi có biến động mạnh nhất về kỳ vọng. Chúng có thể tóm tắt qua:

Một cái sẽ mang tới cho ta cơ hội mua rẻ, một cái sẽ cho ta cơ hội bán cao. Không phải khi nào chúng ta cũng có khủng hoảng và bong bóng quy mô toàn thị trường. Nhưng chúng ta sẽ có những khủng hoảng và bong bóng quy mô ngành nghề khá thường xuyên.

Trường hợp mọi thứ là bình an, bạn vẫn có thể đầu tư ổn định và ưu tiên chờ đợi bong bóng. Xu hướng bong bóng tài chính luôn xuất hiện khi đủ thời gian. Nếu bỏ đi phần khủng hoảng hay bong bóng, coi như mất 7 phần lợi nhuận khi đầu tư chứng khoán.

Vẫn trở lại ví dụ trên, nếu mua ở giá khủng hoảng và bán khi bình thường, tài sản bạn tăng gấp 2. Bán khi bong bóng tài sản bạn tăng gấp 7 lần. Nếu mua ở giá thông thường, bán khi bong bóng tài sản bạn tăng gấp 3 lần. Phần diễn biến giá của bong bóng thường rộng hơn phần diễn biến giá của khủng hoảng. Do vậy trong đầu tư, mua được giá khi khủng hoảng hoặc giá thông thường, chỉ cần cố bán ra ở mức độ kỳ vọng thái quá, lợi nhuận đã đủ ấn tượng. Được cả mua và bán thì quá tốt, nếu không ít nhất mua ở giá thông thường và bán ở giá cao.

Ghi nhớ:

Để cụ thể hơn việc xác định điểm mua và bán, mời bạn đọc tiếp bài: Chiến lược giáo dịch cổ phiếu trong các giai đoạn thị trường.

Câu chuyện thực tế

Số người chơi chứng khoán lỗ là rất nhiều. Họ làm ngược hoàn toàn các nguyên lí đầu tư phía trên. Có vài dữ liệu thống kê cho bạn

- Khoảng 35% nhà đầu tư mua đỉnh và bán đáy, mua lúc hung hãn tham lam nhất bán khi tuyệt vọng. (Lỗ sâu)

- Khoảng 15% nhà đầu tư mua từ giá đỉnh lúc kỳ vọng cao. Sau khi đu đỉnh, họ chờ tới tận lần hưng phấn sau mới bán ra. Do giá mua vào quá cao nên lợi nhuận của họ nhỏ hoặc có thể coi như lỗ cho chi phí cơ hội. (Hòa)

- Khoảng 20% mua ở giá bình thường sau đó bán ra ở giá khi thị trường tăng trưởng nhẹ. Nhóm này có lãi ở mức độ trung bình.

- Khoảng 10% mua ở giá bình thường và bán ở mức rất cao, nhóm này có lãi tốt.

- Khoảng 15% mua được giá rẻ, sau đó bán ra ở ngay mức giá cận bình thường. Họ có xu hướng kiểm soát rủi ro và lo lắng nhiều về suy thoái. Nhóm này lãi ở mức khá.

- Khoảng 5% mua được ở giá rẻ và bán ở giá rất cao, nhóm này có lãi rất tốt.

Đó là thống kê trên nhóm đầu tư, đối với nhóm mua ra bán vào thường xuyên và không có quy tắc thường lỗ hoặc lãi ở mức trung bình.

Từ thống kê trên, hãy tập trung nhiều nhất vào giá bán. Nó chiếm phần lớn ý nghĩa sự thành công, lãi lỗ của bạn.

Tác động ngược của giá cổ phiếu nên sự kỳ vọng

Kỳ vọng tác động nên giá cổ phiếu là rõ ràng. Nhưng giá cổ phiếu cũng tác động ngược lại sự kỳ vọng. Chúng tạo ra một vòng lặp. Hãy cùng hình dung qua ví dụ sau:

Cổ phiếu A và B y hệt nhau về chỉ số hiệu quả tài chính. Nhưng trên thị trường, CP A có mức cao hơn CP B 30%. Lúc này nếu định giá, đầu tư vào CP B đương nhiên sẽ rẻ và tốt hơn. Sau đó CP A tăng thêm 10%, CP B chỉ tăng thêm 5%. Rồi CP A lại tăng thêm 15%, CP B chỉ tăng 10%. Rõ ràng sức hấp dẫn của diễn biến giá CP A hơn hẳn CP B. Có đông đảo các nhà đầu cơ, nhà đầu tư mới quan tâm tới CP A.

Việc này đã làm cầu CP A luôn cao hơn B, từ đó CP A luôn duy trì giá cao hơn CP B. Từ đó CP này có thể giữ giá hơn khi giảm, tăng mạnh hơn khi tăng. Nó góp phần tăng hiệu quả đầu tư khi lãi cao hơn (tăng mạnh), lỗ ít hơn (giảm nhẹ).

Áp dụng điều này ra sao?

Việc đầu tiên là bạn cần thả lỏng suy nghĩ của mình. Khi đã tham gia thị trường chứng khoán đủ lâu, bạn sẽ thấy nhiều hiện tượng “bất thường”. Rồi bạn sẽ lại thấy nó “bình thường” khi bạn hiểu hơn nữa vấn đề.

Bạn cần chấp nhận rằng kỳ vọng của số đông là tất yếu. Nó không nhất thiết phải là kỳ vọng thiết thực hoặc đúng đắn. Chỉ cần đủ đông, bạn không được chống lại. Và điều này vẫn tác động nên giá CP mạnh mẽ. Cụ thể hơn:

- Các cổ phiếu tương tự nhau về chỉ số, ưu tiên các CP được yêu thích hoặc đông người tham gia. Có thể kiểm chứng chúng thông qua Volume hoặc diễn biến giá mỗi phiên. Ghi nhớ rằng doanh nghiệp tốt theo tiêu chí của bạn (dù tốt thật) cũng không nhất thiết là tốt với số đông.

- Một doanh nghiệp thực sự không ổn mà chỉ có kỳ vọng số đông bạn vẫn có thể tham gia. Nhưng thứ bạn cần là bạn ý thức được mình đang làm gì. Quản lý chặt chẽ rủi ro của nó. Tốt nhất, hãy chỉ ưu tiên vào các doanh nghiệp tốt lại đi kèm kì vọng của số đông.

Thế nào là cổ phiếu tốt?

Có một chủ đề gây tranh cãi giữa một nhà đầu tư giá trị và một nhà đầu cơ. Người thứ nhất đầu tư vào công ty tốt, làm ăn minh bạch, thương hiệu và hiệu quả đều tốt. Họ nói rằng CP công ty A này mới thực sự là CP tốt. Người thứ 2 đầu tư vào một công ty ít hiệu quả, có rủi ro nhưng giá cổ phiếu tăng gấp 4 sau 1 năm. Họ nói rằng cổ phiếu tốt là CP tăng giá, CP mang lại cho họ nhiều tiền.

Vậy theo bạn thế nào là CP tốt?

- Cổ phiếu tốt là cổ phiếu của một doanh nghiệp làm ăn chân chính, hiệu quả, an toàn

- Cổ phiếu tốt là cổ phiếu mang lại lợi nhuận cho bạn khi đầu tư, còn không cần quan tâm tới doanh nghiệp. Khi kỳ vọng số đông đủ lớn, bạn cũng nên quan tâm tới cơ hội này.

Chính xác mà nói, cổ phiếu tốt phải bao gồm cả 2 điều kiện. Nếu bạn chọn một công ty đủ tốt, nhưng hãy luôn đảm bảo rằng cổ phiếu đó được đám đông yêu thích. Hoặc ít nhất có thể sẽ yêu thích trong tương lai. Nó sẽ tránh cho bạn tình huống cay cú chua chát khi : Rõ là mua toàn công ty tốt mà lợi nhuận chẳng bao nhiêu. Nó có thể tốt về mặt làm ăn, tiếc là sự kỳ vọng từ số đông lại dành phần lớn cho các công ty khác.

Ai cũng muốn cổ phiếu mình nắm giữ có giá cao, thay vì chỉ “chất lượng thật” nhưng giá thấp. Chúng ta đầu tư cổ phiếu để kiếm tiền, hiệu quả hay không được thể hiện bằng kết quả.

Logic cung cầu giữa giá cổ phiếu và cổ phiếu tốt

Nếu chỉ dùng logic, nhất định cổ phiếu tốt sẽ phải có giá cao hơn. Nhưng suy cho cùng, giá là hệ quả của mối quan hệ cân bằng giữa cung và cầu. Cầu càng cao thì giá càng cao và ngược lại.

Một doanh nghiệp tốt đương nhiên tạo ra cơ hội đầu tư. Nhưng một cổ phiếu cứ tăng giá cũng là một loại cơ hội đầu tư.

Sự dịch chuyển của đám đông này tạo ra nhóm cổ phiếu “hot”. Các cổ phiếu có ít sự quan tâm hầu hết theo con đường ổn định và tiêu chuẩn. Ngược lại các cổ phiếu “hot” luôn có sự thái quá trong mức độ kỳ vọng. Các nhà đầu tư phân tích giá trị luôn cho rằng những cổ phiếu này là bong bóng và sớm sụp đổ về đúng giá trị. Điều đó sẽ xảy ra, nhưng đó mới chính là cơ hội. Tiếp tục hiểu rõ qua một ví dụ nữa:

- Cổ phiếu A, công ty ổn định, qua mỗi năm: $100 => $110 => $120 => $140 => $155

- Cổ phiếu B, công ty còn nhiều rủi ro, mới nổi: $50 => $100 => $300 => $400 => $900

Dù bạn có đứng ngoài và gào lên cả ngày về việc công ty A mới tốt, thì nhà đầu tư CP B cũng liên tục thành công. Ca ngợi thái quá về công ty B, ngày đu đỉnh đang tới rất gần. Tốt nhất dùng cả 2 tiêu chí của cổ phiếu tốt để đánh giá.

Đi cùng đám đông, nhưng không bị hòa lẫn vào đám đông chính là giải pháp phù hợp nhất. Bạn cũng có thể đứng ngoài hoàn toàn những điều “vô lý” tới cuối cùng. Nó không sao cả, chỉ duy nhất không được thay đổi ý mình vào phút chót bởi lòng tham.

Tổng kết

-

Tiếp tục ghi nhớ lại một lần nữa về sự quan trọng của kỳ vọng trong đầu tư cổ phiếu.

-

Tập trung vào tìm cơ hội của sự thay đổi rất mạnh của kỳ vọng như bong bóng và khủng hoảng

-

Bán ở kỳ vọng cao là tối thiểu khi đầu tư cổ phiếu

-

Ngoài kỳ vọng thị trường tổng quan, chúng ta có kỳ vọng riêng trong mỗi ngành nghề

-

Sự kỳ vọng từ số đông (có thể trong tương lai) luôn là một tiêu chí cần khi chọn cổ phiếu tốt

Đừng quên tiếp tục với các bài khác trong chuỗi series: Học đầu tư chứng khoán tại đây.

PGS N Hoài Phong