Khi muốn vay vốn ngân hàng để làm ăn, kinh doanh thì lãi suất thả nổi là điều mà bạn chắc chắn cần quan tâm. Nếu như bạn muốn vay ngân hàng một số tiền trong thời gian dài thì thường sẽ phải áp dụng lãi suất thả nổi. Vậy lãi suất thả nổi là gì? Cách tính lãi suất thả nổi như thế nào và những ưu nhược điểm của lãi suất thả nổi ra sao thì bạn hãy xem giải đáp ngay sau đây.

Lãi suất thả nổi là gì?

Nội dung

Lãi suất thả nổi là gì?

Vì lãi suất của các ngân hàng thường không cố định bởi sự điều hành của ngân hàng nhà nước cũng như nhu cầu tăng giảm lãi suất kinh doanh từng giai đoạn nên ngân hàng thường sẽ điều chỉnh lãi suất tăng hoặc giảm tùy vào tình hình.

Có nhiều cá nhân hoặc doanh nghiệp khi vay vốn trong thời gian dài thì thường sẽ phải chịu lãi suất thả nổi, lãi suất này sẽ biến động theo tình hình chung của thị trường. Nếu ngân hàng hạ lãi suất thì người đi vay sẽ được hưởng lợi và ngược lại, nếu như ngân hàng tăng lãi suất thì người đi vay sẽ phải chịu áp lực trả lãi lớn hơn.

Hiện nay, lãi suất thả nổi thường được các ngân hàng thương mại áp dụng để cho vay tiêu dùng hoặc sản xuất kinh doanh. Khi vay lãi suất ngân hàng trong khoảng 2 – 3 năm thì bạn thường sẽ được hưởng lãi suất cố định trong thời gian đầu và sau đó sẽ tính theo lãi suất thả nổi.

Cách tính lãi suất thả nổi như thế nào?

Công thức tính lãi suất thả nổi như sau:

Lãi suất thả nổi = Lãi suất cơ sở (Lãi suất tham chiếu) + Biên độ lãi suất

Trong đó:

+ Lãi suất cơ sở thường được tính theo lãi suất gửi tiết kiệm kỳ hạn 12 tháng, 13 tháng hoặc 24 tháng.

+ Biên độ lãi suất là do các ngân hàng quy định với mỗi khách hàng khác nhau, thường những khách hàng sẽ căn cứ vào điểm xếp hạng tín dụng của từng khách hàng. Nếu điểm tín dụng của khách hàng thấp thì biên độ lãi suất sẽ cao.

Ví dụ thực tế: Công ty X vay một số tiền là 200 triệu đồng trong 2 năm tại ngân hàng A với lãi suất vay cố định trong 6 tháng đầu là 0,5%/tháng, biên độ lãi suất đều là 0,3%/tháng. Sau 6 tháng lãi suất sẽ được tính lại theo lãi suất thả nổi theo thị trường.

Ví dụ tháng thứ 7 – 12 lãi suất tham chiếu là 1%/tháng, sau đó tháng thứ 13 – 18 thì lãi suất tham chiều chỉ còn 0,8%/tháng còn tháng thứ 19 – 24 thì lãi suất tham chiếu lại là 0,6%/tháng. Vậy lãi suất thả nổi và số tiền lãi mà công ty X phải trả đó là:

+ Lãi suất trong 6 tháng đầu là 0,5%/tháng => Số tiền lãi phải trả trong 6 tháng đầu là 0,5 * 200.000.000 = 1 triệu đồng/tháng

+ Lãi suất thả nổi từ tháng thứ 7 – tháng 12 = 1% + 0,3% = 1,3%/tháng => Số tiền lãi phải trả từ tháng 7 – 12 là: 1,3% * 200.000.000 = 2,6 triệu đồng/tháng

+ Lãi suất thả nổi phải trả từ tháng thứ 13 – 18 = 0,8% + 0,3%= 1,1%/tháng => Số tiền lãi phải trả từ tháng 13 – 18 là: 1,1% * 200.000.000 = 2,2 triệu đồng/tháng

+ Lãi suất thả nổi phải trả từ tháng thứ 19 – 24 = 0,6% + 0,3% = 0,9%/tháng => Số tiền lãi phải trả từ tháng 19 – 24 là: 0,9% * 200.000.000 = 1,8 triệu đồng/tháng

=> Sau 2 năm, tổng số tiền lãi mà công ty X phải trả khi vay số tiền 200 triệu đồng với lãi suất thả nổi là:

1 * 6 + 2,6 * 6 + 2,2* 6 + 1,8 * 6 = 45,6 triệu đồng

=> Số tiền lãi mà công ty X phải trả tương đương 22,8% so với tổng vốn vay trong 2 năm => trung bình mỗi năm công ty X phải trả khoảng 11,4% tiền lãi vay.

So sánh lãi suất thả nổi và lãi suất cố định

Đặc điểm so sánh | Lãi suất thả nổi | Lãi suất cố định |

Khái niệm | Lãi suất thay đổi định kỳ theo thị trường | Lãi suất không đổi trong suốt thời gian vay |

Biết trước số tiền lãi phải trả | KHÔNG | CÓ |

Cơ sở xác định lãi suất | Dựa theo lãi suất tham chiếu hoặc chỉ số lạm phát | Áp dụng theo lãi suất thị trường tại thời điểm vay vốn |

Thời gian vay | Dài hạn | Ngắn hạn |

Khi lãi suất thị trường giảm | Người vay được hưởng lợi | Người vay phải trả lãi cao hơn lãi thị trường |

Khi lãi suất thị trường tăng | Người vay gặp bất lợi vì phải trả lãi cao | Người vay được hưởng lợi khi lãi suất không thay đổi. |

Chịu tác động từ lãi suất thị trường | CÓ | KHÔNG |

Nội dung quy định trong hợp đồng | Hợp đồng được ghi rõ việc điều chỉnh thả nổi | Mức lãi suất được ghi rõ trong hợp đồng vay vốn |

Ưu nhược điểm của lãi suất thả nổi là gì?

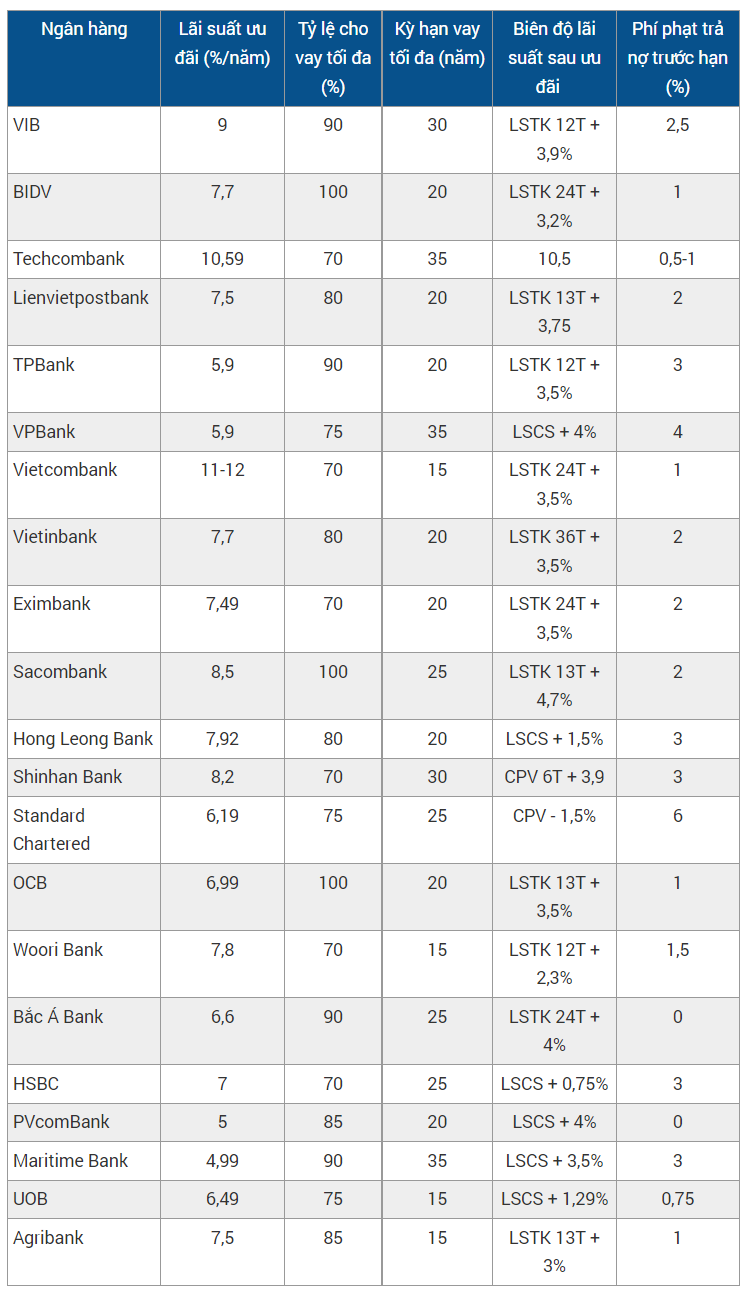

Lãi suất thả nổi tại các ngân hàng tại Việt Nam hiện nay

Có nên vay vốn ngân hàng với lãi suất thả nổi hay không?

Đã vay vốn thì dù là lãi suất cố định hay lãi suất thả nổi thì đều có những ưu điểm và rủi ro riêng. Lãi suất thả nổi sẽ giúp người đi vay có thể hưởng mức lãi suất vay thấp hơn ở giai đoạn đầu. Còn lãi suất cố định thường có mức lãi vay cao hơn so với lãi suất thị trường.

Nếu như cá nhân hay doanh nghiệp đi vay có kinh nghiệm và hiểu rõ xu thế biến động của lãi suất thì có thể lựa chọn hình thức vay này. Nếu nhanh nhạy thì người đi vay có thể đáo hạn hồ sơ vay trước khi lãi suất được điều chỉnh tăng giúp họ giảm được gánh nặng lãi suất mà lại được hưởng lãi suất thấp ban đầu.

Xem thêm một số thông tin hữu ích liên quan:

- Room tín dụng là gì? Nới room tín dụng ngân hàng, BĐS là gì?

- Đầu tư gì? Chứng khoán, coin, vàng, bất động sản hay forex?

- Đầu tư gì khi lạm phát? So sánh giữa các lựa chọn