Để xác định được xu hướng thị trường cũng như điểm mua bán thích hợp, thì RSI là chỉ báo quan trọng được dùng khá phổ biến. Tuy nhiên, RSI là gì, vận dụng chỉ số RSI như thế nào để đem lại kết quả tốt nhất thì không phải ai cũng biết. Do đó, hãy cùng theo dõi bài viết dưới đây để cập nhật kiến thức cho mình nhé.

Chỉ số RSI là gì?

Nội dung

RSIlà cụm từ viết tắt của Relative Strength Index, có nghĩa là chỉ số sức mạnh tương đối. Chỉ báo này được phát minh bởi J.Welles Wilder nhằm mục đích đo lường “tốc độ” chuyển động của giá trong một khoảng thời gian (thường là 14 ngày). RSI dao động từ 0 → 100, giá tăng càng nhanh thì giá trị RSI càng cao (và ngược lại).

Khác với đồ thị giá hay đường trung bình động, chỉ báo RSI sẽ được vẽ trong một khung riêng và thường được đặt ở dưới khung giá để tiện so sánh.

RSI sẽ dao động từ 0 – 100, tuy nhiên nó rất hiếm khi đạt được 2 mức cực hạn này, mà thường biến động trong khung từ 30 – 70. Để hiểu lý do tại sao thì chúng mình sẽ giải thích rõ hơn bên dưới.

Công thức tính chỉ số RSI

Chỉ số RSI thường được tính trong khung thời gian 14 ngày theo công thức sau:

Trong đó:

RS (14) = Trung bình giá đóng cửa TĂNG 14 phiên/Trung bình giá đóng cửa GIẢM 14 phiên.

- Khi lượng mua tăng lên khiến giá tăng lên liên tục, sẽ khiến RS tăng → RSI tăng lên.

- Khi lượng bán tăng khiến giá giảm trong nhiêu phiên, khiến RS giảm → RSI giảm xuống.

Tại sao mình lại gọi RSI là chỉ số “đo lường tốc độ“? Để mình ví dụ từ công thức của nó cho bạn dễ hiểu nhé. Giờ mình mặc định lấy khung thời gian là 10 ngày cho dễ tính.

Giả sử giá cổ phiếu tăng 100k trong 10 ngày qua, vậy mức tăng trung bình của một cổ phiếu trong 1 ngày là 10k. Tương tự, mức giảm trung bình của cổ phiếu trong 10 ngày qua là 20k, vậy trung bình 1 ngày cổ phiếu giảm 2k.

Bạn có thấy chúng chính là tốc độ tăng/giảm giá của cổ phiếu không?

⇒ RS = 10k/2k = 5.

⇒ RSI = 100 – 100/(1+5) = 83,333

Nhìn vào những con số kia có ý nghĩa gì? Nó cho thấy tốc độ tăng giá trung bình lớn gấp 5 lần tốc độ giảm giá trung bình. Và RSI cao cho thấy giá đang có động lực tăng rất mạnh.

Khi nào RSI đạt 100? Nhìn công thức kia mình thấy nó sẽ chỉ đến 99 là cao nhất. Trong tất cả các phiên giao dịch, giá chỉ toàn tăng, không giảm phiên nào, thì RSI sẽ đạt 99. Tương tự, nếu tất cả các phiên giá đều giảm, thì RSI sẽ bằng 0.

Tuy nhiên trường hợp này cực khó xảy ra trên thị trường vì giá luôn biến động lên xuống, hiếm khi nào chỉ toàn tăng hoặc toàn giảm cả. Đó chính là lý do vì sao mình nói RSI rất hiếm khi đạt được 2 mốc cực hạn này.

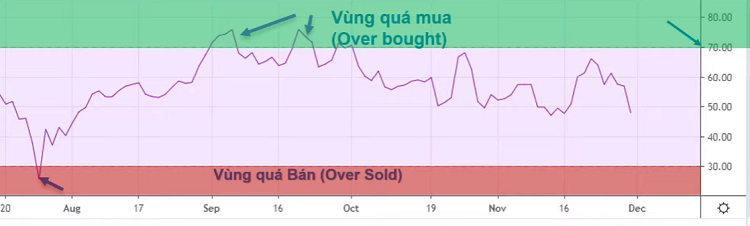

Vùng quá mua và vùng quá bán của RSI

Nếu bạn đang tìm hiểu chỉ số RSI là gì, chắc hẳn bạn cũng từng nghe thấy thuật ngữ “vùng quá mua” và “vùng quá bán” gắn liền với nó.

Thông thường, người ta thường chọn ra các mốc 30 và 70 làm mốc chuẩn đễ xác định RSI cao hay thấp.

- RSI trên 70: được gọi là vùng quá mua (Overbought), và khả năng cao sắp tới sẽ xảy ra chu kỳ giảm giá.

- RSI dưới 30: được gọi là vùng quá bán (Oversold), thường là thị trường đang trong xu hướng giảm và rất có thể sẽ có điều chỉnh tăng giá trở lại.

Như vậy vùng quá mua hay vùng quá bán RSI hiểu đơn giản là sử dụng tín hiệu khi RSI giao cắt với vùng 70/30. Tuy nhiên, bạn đừng để cái tên gọi của nó đánh lừa rằng RSI chạm vùng 30 là bạn nên mua vào, còn RSI vượt lên trên 70 là có thể bán ra.

Lý do tại sao? Hãy để mình giải thích cho bạn bằng ví dụ sau:

– Khi giá bắt đầu chạm tới vùng quá bán, nhiều nhà đầu tư mới vì tên gọi “quá bán” của nó mà nghĩ rằng giá đã chạm đáy, vì thế họ bắt đầu mua vào.

– Tuy nhiên, đó thực chất mới chỉ là bắt đầu của một đợt giá giảm mạnh, và giá có thể tiếp tục giảm sâu hơn nữa, bởi vì RSI quá bán thực chất không phải là tín hiệu mua vào.

– Tương tự, RSI chạm vùng quá mua không phải là tín hiệu nên bán, mà nó rất có thể còn ở trong vùng quá mua rất lâu và giá sẽ tăng mạnh nhiều phiên liên tiếp.

Hướng dẫn giao dịch với chỉ báo RSI

Nếu bạn đã biết chỉ báo RSI là gì, thì tiếp theo sẽ phải học cách vận dụng nó. RSI thực tế rất dễ sử dụng, không hề phức tạp rối rít như nhiều sách vở thường viết. Và dưới đây là cách để bạn có thể dao dịch với RSI dễ dàng.

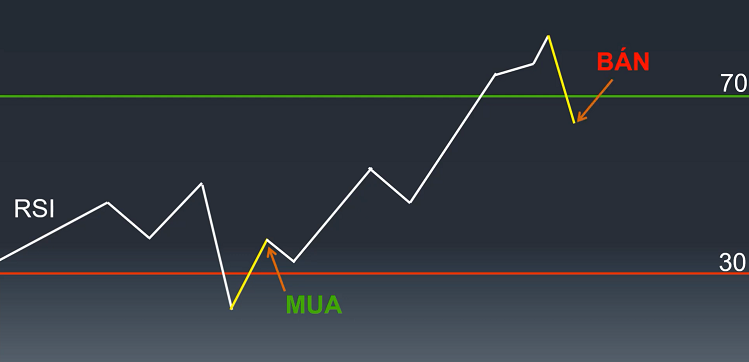

Giao dịch khi RSI thoát khỏi vùng quá mua/quá bán

Trong phần lớn thời gian, chỉ báo RSI sẽ dao động ở khoảng giữa 30 ⇒ 70, và lúc này nó thường không mang ý nghĩa gì cả, nên các nhà đầu tư thường sẽ sử dụng những chỉ báo khác trong trường hợp này.

Tuy nhiên khi RSI tiến vào vùng quá mua và quá bán, nó sẽ được chú ý rất nhiều, bởi đây sẽ là cơ hội để giúp bạn tìm được điểm đảo chiều xu hướng. Nếu có thế áp dụng RSI để bắt đúng điểm đảo chiều (hay có gọi là bắt đáy, bắt đỉnh) thì có thể sẽ thu được lợi nhuận rất tốt.

Nhớ 1000 lần rằng, không phải giao dịch khi RSI chạm vào vùng quá mua/quá bán (mốc 70 và 30), mà hãy xác định thời điểm chỉ số RSI thoát khỏi vùng quá mua/quá bán đó.

Lý do tại sao thì mình đã giải thích và ví dụ ở phần trên rồi. Nếu mua ngay tại lúc RSI chạm vùng quá bán, thì rất có thể bạn sẽ phải nhìn giá bị giảm thấp hơn trong nhiều phiên nữa. Tương tự RSI vừa chạm vùng quá mua, nó có thể sẽ còn dư địa tăng kéo dài, nếu bạn bán sớm thì sẽ rất “hối hận”.

Ví dụ thực tế về cổ phiếu VNM:

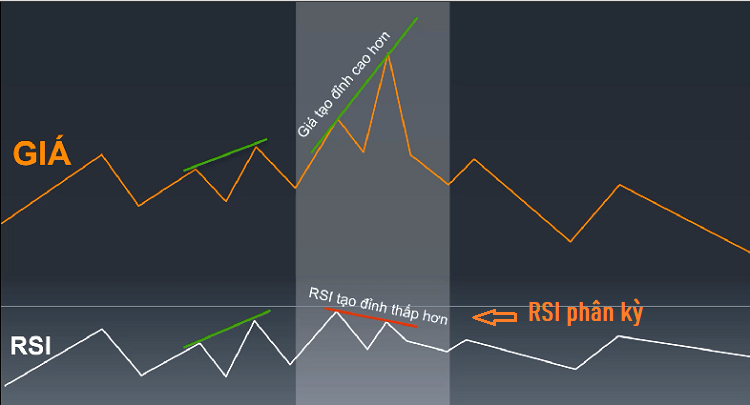

Sử dụng RSI phân kỳ so với đường giá

Một cách khác hiệu quả hơn nhiều so với cách ở trên, đó là sử dụng đường RSI phân kỳ so với đường giá.

RSI phân kỳ là gì? Thông thường, đường giá và đường RSI thường chuyển động tương đương với nhau, là kiểu giá tạo đỉnh sau cao hơn đỉnh trước thì RSI cũng tương tự, tạo thành đỉnh sau cao hơn đỉnh trước đó.

Tuy nhiên có một vài trường hợp, đường RSI và đường giá có một chút khác biệt, ví dụ như không cùng tạo một đỉnh cao hơn hoặc không cùng tạo một đáy thấp hơn. → Lúc này người ta gọi là RSI phân kỳ.

Khi chỉ số RSI có tín hiệu phân kỳ xảy ra, nó thường có 2 loại sau:

- RSI phân kỳ đảo chiều giảm: nếu giá tạo đỉnh sau cao hơn đỉnh trước, nhưng RSI lại tạo đỉnh sau thấp hơn đỉnh trước ⇒ Tín hiệu thị trường sắp đảo chiều giảm giá.

- RSI phân kỳ đảo chiều tăng: nếu giá tạo đáy sau thấp hơn đáy trước, nhưng RSI lại tạo đáy sau cao đáy trước. ⇒ Tín hiệu thị trường sắp đảo chiều tăng giá.

=> Bạn có thể mở lệnh bán/mua ngay sau khi xác nhận được giá đã tạo đỉnh thứ 2.

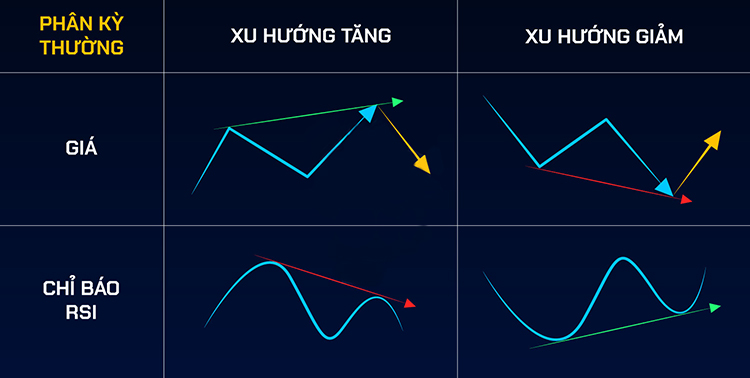

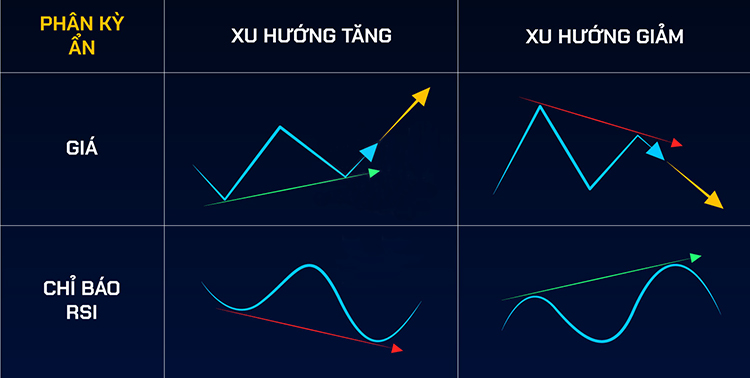

Trường hợp mình vừa nêu ở trên RSI phân kỳ thường. Tuy nhiên vẫn còn một số trường hợp khác là RSI phân kỳ ẩn, nó ngược lại với RSI phân kỳ thường và nhiều bạn hay bị nhầm lẫn, cụ thể:

- Khi biến động giá đang tăng, đáy sau cao hơn đáy trước còn đường RSI đáy sau lại thấp hơn đáy trước, thì xu hướng tăng vẫn tiếp tục được diễn ra.

- Khi biến động giá có xu hướng đi xuống, đỉnh sau thấp hơn đỉnh trước. Nhưng đường RSI đỉnh sau lại cao hơn đỉnh trước thì biến động giá sẽ vẫn tiếp tục giảm mạnh.

RSI phân kỳ ẩn là chỉ báo tiếp diễn xu hướng rất tốt. Bạn có thể căn cứ vào nó để phán đoán được xu hướng biến động tiếp theo của giá và chọn được điểm mua/bán phù hợp nhất.

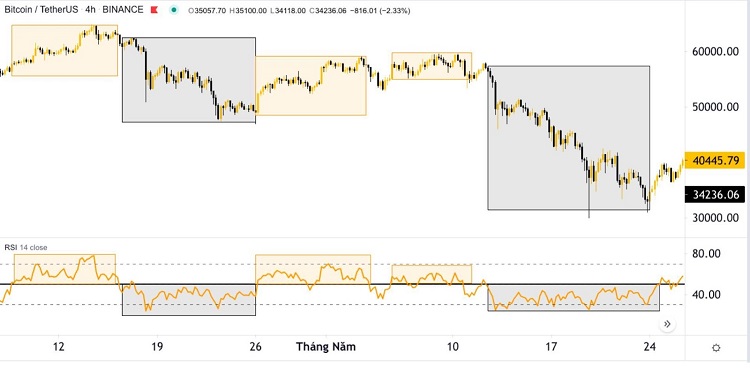

Sử dụng chỉ số RSI để xác định xu hướng

Giao dịch theo xu hướng là một trong những phương pháp được rất nhiều trader lựa chọn, bởi tỷ lệ chắc chắn của nó cao hơn so với việc bạn cố gắng đi tìm những tín hiệu đảo chiều để bắt đáy, đỉnh. Vậy xác định xu hướng bằng RSI như thế nào?

Hãy nhớ rằng, RSI là chỉ số đo lường việc đo lường mức tăng trung bình so với mức giảm trung bình của giá. Chỉ cần giữ tư duy:

-

Nếu mức tăng trung bình lớn hơn mức giảm trung bình, thị trường đang trong xu hướng tăng.

-

Nếu mức tăng trung bình nhỏ hơn mức giảm trung bình, thị trường đang trong xu hướng giảm.

Và cách làm dành cho bạn: hãy sử dụng RSI khung thời gian càng cao càng tốt, mình khuyên bạn nên chọn 200, 250 (ngang với thời gian giao dịch trong 1 năm)…,chứ đừng chọn RSI (14), bởi khung thời gian quá ngắn, chưa đủ để làm căn cứ xác định xu hướng.

- Nếu RSI trên 50: mức tăng trung bình lớn hơn mức giảm trung bình, bạn có thể kết luận rằng nó đang trong xu hướng tăng, và bạn muốn thì hãy tìm cơ hội mua.

- Nếu RSI dưới 50: mức giảm trung bình lớn hơn mức tăng trung bình, bạn có thể kết luận rằng nó đang trong xu hướng giảm, bạn không nên mua vào và có thể cân nhắc cắt lỗ (nếu muốn).

Bạn có thể xem ví dụ cụ thể sau đây:

Lưu ý khi sử dụng chỉ số RSI

Chúng mình đã giới thiệu cho bạn những các áp dụng chỉ số RSI vào phân tích kỹ thuật để tìm điểm mua, điểm bán tốt nhất. Tuy nhiên khi sử dụng chỉ báo RSI, bạn cũng đừng bỏ qua một số lưu ý sau:

- RSI hoạt động tốt nhất trong TTCK:So với các thị trường khác như Coin, Forex…, thì TTCK luôn hiệu quả nhất khi áp dụng RSI. Bởi vì trong dài hạn, TTCK chủ yếu luôn ở trong xu hướng tăng, và các đợt pullback thường tồn tại trong thời gian ngắn. Bạn có thể tìm vào những đợt pullback, rồi áp dụng chỉ báo RSI để tìm điểm mua vô cùng hiệu quả.

- Ưu tiên chọn khung thời gian lớn khi sử dụng chỉ báo RSI, tối thiểu là 4 giờ hoặc khung thời ngày.

- Hãy đợi khi nến kết thúc để có giá đóng cửa chính xác. Lúc đó bạn mới xác nhận được RSI đã cho tín hiệu mua hay bán.

- Nên kết hợp RSI với các chỉ báo tín hiệu khác như MACD, kháng cự và hỗ trợ… để đưa ra quyết định mua hay bán phù hợp.

- Có thể thay đổi thông số RSI từ 14 ngày thành 10, 15…. hoặc có thể thay đổi vùng quá mua/quá bán, thay vì chọn vùng 70 – 30 thì chúng ta có thể lựa chọn các vùng như 80 – 20, 75 – 25. Tuy nhiên mình khuyên bạn không nên thay đổi thường xuyên, mà hãy tập trung sử dụng thuần thục một thông số.

-

RSI là chỉ báo đo lường tốc độ biến động của giá, được dao động từ 0 – 100. Giá tăng càng nhanh, RSI càng lớn và ngược lại.

-

RSI ≥ 70 được gọi là vùng quá mua. RSI ≤ 30 được gọi là vùng quá bán.

-

Đừng mua/bán mù quáng vì cái tên gọi “quá mua”, “quá bán”, vì rất có thể bạn sẽ bị “bán quá mức hơn”.

-

Ưu tiên chọn điểm giao dịch khi RSI vừa thoát khỏi vùng quá mua hoặc vùng quá bán.

-

Sử dụng RSI phân kỳ sẽ giúp bạn có tỷ lệ cao xác định được tín hiệu giá đảo chiều hoặc tiếp diễn.

-

Có thể sử dụng RSI để giao dịch theo xu hướng. RSI > 50 sẽ cho cơ hội mua, RSI < 50 sẽ cho cơ hội bán.

Trên đây là những thông tin về chỉ số RSI. Mong rằng qua bài viết này bạn đã nắm được khái niệm về RSI là gì, cũng như cách sử dụng RSI sao cho hiệu quả nhất. Nếu còn thắc mắc gì, đừng quên đặt câu hỏi bên dưới bài viết để trao đổi cùng chúng mình nhé. Cảm ơn bạn đã đọc bài và chúc bạn giao dịch thành công.