Chứng quyền tuy mới ra mắt tại thị trường chứng khoán Việt Nam không lâu nhưng đã tạo ra một hiệu ứng đầu tư rất lớn khi đem lại lợi nhuận cực kỳ ấn tượng. Vậy bạn có muốn tìm hiểu chứng quyền là gì, đọc mã chứng quyền như thế nào, cách tính giá chứng quyền ra sao… không? Tất cả sẽ được gsphong.com giải mã chi tiết ở bài viết hướng dẫn kinh nghiệm chơi chứng quyền dưới đây.

Chứng quyền là gì?

Nội dung

- 1 Chứng quyền là gì?

- 2 Chứng quyền có đảm bảo là gì?

- 3 Hướng dẫn cách đọc mã chứng quyền

- 4 Một số thuật ngữ trong chứng quyền cần biết

- 5 Hướng dẫn tính giá và lợi nhuận chứng quyền

- 6 Những yếu tố ảnh hưởng tới giá chứng quyền

- 7 Có nên mua chứng quyền không?

- 8 Nên mua chứng quyền khi nào?

- 9 Cách mua chứng quyền có đảm bảo

- 10 Cách xem bảng chứng quyền trực tuyến

- 11 Tỷ lệ chuyển đổi chứng quyền có nghĩa gì?

- 12 Một số lưu ý khi đầu tư chứng quyền

Có 2 loại chứng quyền cơ bản nhất hiện nay, đó là:

- Chứng quyền mua (kiếm lời nhờ sự tăng giá của cổ phiếu)

- Chứng quyền bán (kiếm lời nhờ sự giảm của cổ phiếu)

Tuy nhiên, hiện tại ở Việt Nam mới đang triển khai chứng quyền mua, còn chứng quyền bán chưa được triển khai. Vì vậy khi nhắc đến chứng quyền ở Việt Nam, là người ta sẽ mặc định hình dung đó là chứng quyền mua.

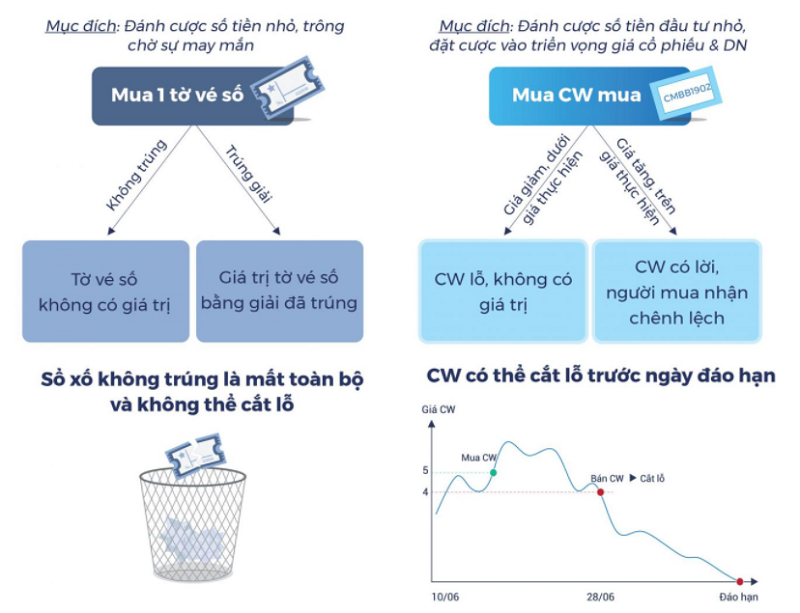

Nhiều người thường ví von mua chứng quyền giống như mua vé số, vì kết quả lời hay lỗ đều đặt cược vào kết quả trong tương lai. Tuy nhiên chúng cũng có một số điểm khác nhau cơ bản, mình sẽ miêu tả kỹ hơn ở ảnh bên dưới đây:

Chứng quyền có đảm bảo là gì?

Thực tế hiện nay, có rất nhiều bạn gọi tắt chứng quyền có đảm bảo là chứng quyền. Nhưng có lẽ sau khi tìm hiểu khái niệm chứng quyền có đảm bảo và chứng quyền là gì, bạn sẽ biết được rằng không nên gọi tắt như vậy, bởi bản chất của chúng khác nhau rất nhiều.

Đặc điểm nổi bật nhất của chứng quyền có đảm bảo là nó luôn được gắp liền với một mã cổ phiếu để làm căn cứ xác định lãi hoặc lỗ.

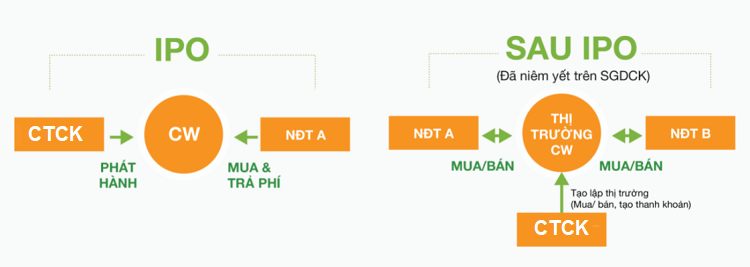

Công ty chứng khoán sẽ phát hành chứng quyền ở một mức giá nhất định, sau đó chứng quyền được niêm yết và giao dịch như một cổ phiếu bình thường trên sàn HOSE. Nguyên tắc hoạt động cũng như các chủ thể giao dịch được mô tả như hình bên dưới:

Ví dụ: Chứng quyền của cổ phiếu HPG có mã giao dịch là CHPG2020, được công ty cổ phần chứng khoán TPHCM (HSC) phát hành.

Không giống như chứng quyền được phát hành bởi công ty chủ quản, HSC sẽ hoàn toàn không được phát hành thêm cổ phiếu HPG để trả cho nhà đầu tư vào lúc đáo hạn (lúc mà nhà đầu tư sẽ muốn mua thêm cổ phiếu ở một mức giá đã thỏa thuận ). Vì vậy công ty chứng khoán bắt buộc phải xây dựng kho chứng quyền, nghĩa là họ phải sở hữu một lượng cổ phiếu HPG nhất định, được dùng làm tài sản đảm bảo trước khi phát hành chứng quyền.

Hướng dẫn cách đọc mã chứng quyền

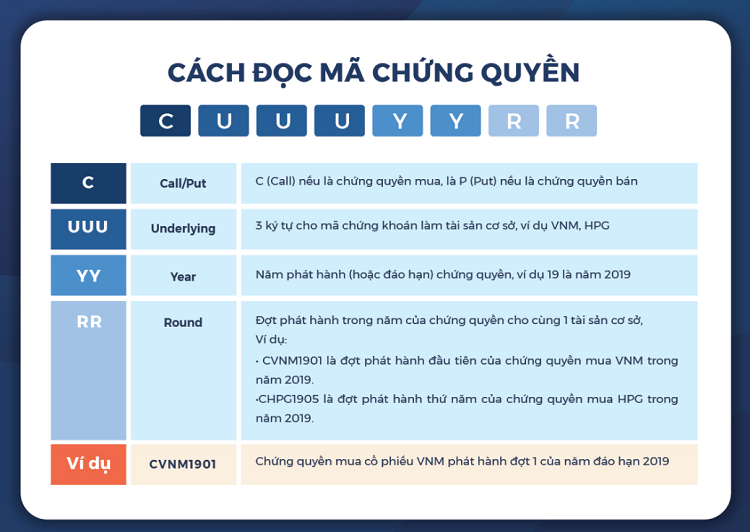

Nếu bạn đã hiểu chứng quyền là gì, chắc hẳn bạn nhận ra rằng chứng quyền (chứng quyền có đảm bảo) thường được hiển thị dưới một mã gồm 8 ký tự. Những ký tự này đều phải tuân theo một quy định của Sở giao dịch chứng khoán thành phố Hồ Chí Minh, và mỗi thành phần trong mã chứng quyền để mang những ý nghĩa riêng biệt.

Cụ thể:

Một mã chứng quyền bao gồm có 8 ký tự theo cấu trúc CUUUYYRR, trong đó:

- C là Call, ký hiệu của chứng quyền mua. Nếu P là Put, ký hiệu chứng quyền bán (tuy nhiên Việt Nam mới đang triển khai chứng quyền mua – C).

- UUU là mã chứng khoán cơ sở của chứng quyền. Ví dụ chứng quyền của cổ phiếu HPG (Hòa Phát), thì “UUU” sẽ là HPG.

- YY: viết tắt của Year, là 2 số cuối của năm phát hành chứng quyền.

- RR: viết tắt của Round, có nghĩa là đợt phát hành chứng quyền.

Ví dụ: Một mã chứng quyền có ký hiệu là CFPT2102, có nghĩa đây là chứng quyền mua cổ phiếu của FPT, phát hành vào đợt 2 năm 2021.

Khi hiểu toàn bộ ý nghĩa chứng quyền là gì cũng như từng ký tự trong một mã chứng quyền có đảm bảo, bạn có thể có được rất nhiều lợi ích như:

- Nắm bắt cơ hội đầu tư tốt: Hiện nay chứng quyền có thời hạn từ 3 – 24 tháng, như ví dụ ở trên bạn có thể cân nhắc lựa chọn mã chứng quyền vì thời gian đáo hạn của nó còn rất dài. Như vậy, kỳ vọng tăng trưởng sẽ cao hơn so với những mã chứng quyền gần đến ngày đáo hạn.

- Đầu tư khoa học, tiết kiệm thời gian: Việc theo dõi chứng quyền thông qua mã giúp tiết kiệm thời gian, công sức so với ghi nhớ toàn bộ tên của loại chứng quyền đó rất dễ gây nhầm lẫn.

- Lên kế hoạch đầu tư hợp lý: Theo dõi danh sách các mã chứng quyền giúp bạn xác định chính xác xu hướng biến động của chúng trên thị trường hiện nay. Việc phân tích, đánh giá, sử dụng các công cụ đầu tư khác để đưa ra dự đoán tăng trưởng chứng quyền đầy đủ, rõ ràng và toàn diện.

Một số thuật ngữ trong chứng quyền cần biết

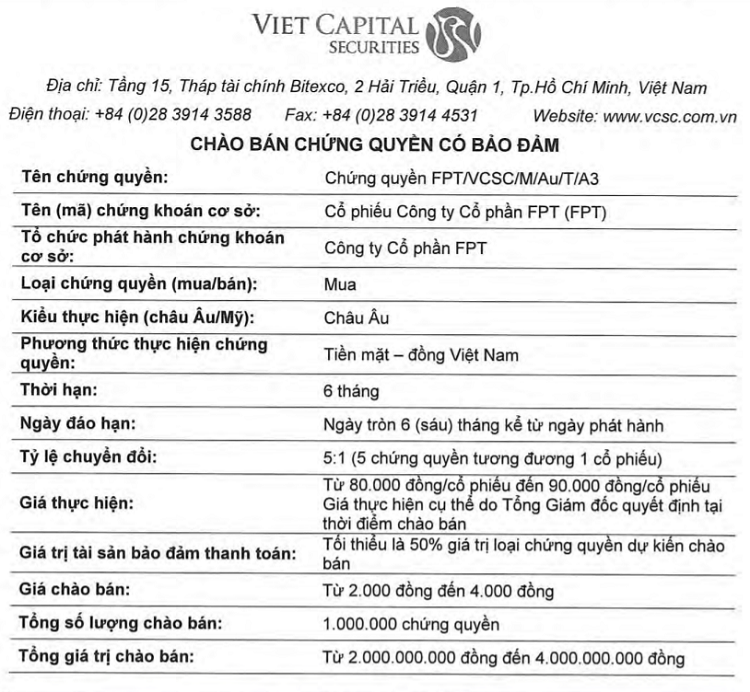

Mỗi khi phát hành một chứng quyền ra thị trường, công ty chứng khoán sẽ phải công bố thông tin đầy đủ về chứng quyền đó qua bản cáo bạch, và trên đó có hiển thị đầy đủ các thông tin về chứng quyền.

Ngoài ra còn rất nhiều thuật ngữ đi kèm mà phải những ai đầu tư chứng quyền mới có thể hiểu được. Kinh nghiệm chơi chứng quyền, dưới đây là một số thuật ngữ chứng quyền bạn cần biết:

Thuật ngữ | Mô tả chi tiết | |

1 | Tên chứng quyền (CW) | Đặt theo quy định của Sở GDCK TPHCM (CUUUYYRR) |

2 | Tên tổ chức phát hành CW | Tên của công ty chứng khoán phát hành chứng quyền |

3 | Chứng khoán cơ sở (CKCS) | Mã cổ phiếu được sử dụng làm cơ sở của chứng quyền. |

4 | Loại chứng quyền | Gồm mua và bán (hiện tại chỉ áp dụng chứng quyền MUA) |

5 | Kiểu chứng quyền | Kiểu châu Âu có nghĩa thanh toán vào ngày đáo hạn. (Hiện chỉ áp dụng chứng quyền kiểu châu Âu) |

6 | Phương thức thanh toán | Bằng tiền hoặc cổ phiếu (Hiện chỉ áp dụng bằng tiền) |

7 | Thời gian đáo hạn | 3-24 tháng, khi đáo hạn chứng quyền sẽ bị hủy niêm yết. |

8 | Ngày giao dịch cuối cùng | Ngày giao dịch trước 2 ngày so với ngày đáo hạn. |

9 | Tỷ lệ chuyển đổi | Số lượng chứng quyền cần có để quy đổi thành 1 đơn vị CKCS. |

10 | Giá thực hiện | Mức giá mà nhà đầu tư có quyền mua cổ phiếu từ tổ chức phát hành ở ngày đáo hạn. |

11 | Tỷ lệ chuyển đổi điều chỉnh | = Tỷ lệ chuyển đổi x (Giá đóng cửa điều chỉnh CKCS/Giá đóng cửa CKCS) |

12 | Giá thực hiện điều chỉnh | = Giá thực hiện x (Giá đóng cửa điều chỉnh CKCS/Giá đóng cửa CKCS) |

13 | Giá thanh toán đáo hạn | Bình quân giá đóng cửa của CKCS trong 5 ngày giao dịch liền trước ngày đáo hạn (không tính ngày đáo hạn). |

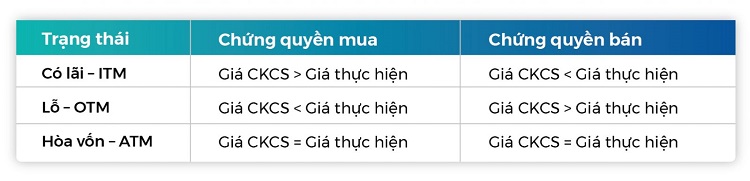

14 | Trạng thái của CW |

|

15 | Đòn bẩy chứng quyền | Cùng một số vốn, lượng chứng quyền mua được sẽ nhiều hơn bao nhiêu so với mua cổ phiếu của chứng khoán cơ sở. |

Hướng dẫn tính giá và lợi nhuận chứng quyền

Các loại giá trong chứng quyền cần biết

Kinh nghiệm chơi chứng quyền, trong thị trường chứng quyền tồn tại 3 mức giá mà bạn đặc biệt phải chú ý, đó là:

Giá thị trường chứng quyền: là giá bán của chứng quyền trên sàn giao dịch HOSE. Khi ra mắt công chúng lần đầu, chứng quyền được xác định theo một mức giá IPO và nhà đầu tư có thể sở hữu chứng quyền với mức giá này trên thị trường sơ cấp. Sau đó, chứng quyền sẽ được giao dịch trên thị trường tập trung tại sàn HOSE, và giá thị trường của chứng quyền lúc này sẽ phụ thuộc vào nhu cầu và kỳ vọng của thị trường.

Giá thực hiện của chứng quyền: là mức giá mà nhà đầu tư bỏ ra mua cổ phiếu ở một thời điểm đã được xác định trước trong chính quyền. Mức giá này là cố định và không thay đổi theo thời gian.

Giá thanh toán chứng quyền khi đáo hạn: được tính bằng mức giá bình quân của 5 phiên giao dịch liền kề trước ngày đáo hạn (không tính ngày đáo hạn) của chứng khoán cơ sở gắn liền với chứng quyền.

Cách tính giá trị của chứng quyền

Tuy nhiên, khi nói đến giá chứng quyền và cách tính giá chứng quyền, cái mà nhà đầu tư thực sự quan tâm, đó chính là giá trị mà chứng quyền đem lại.

Giá trị chứng quyền bao gồm 2 loại, đó là:

(1) Giá trị nội tại: khoản chênh lệch của giữa giá cổ phiếu và giá thực hiện. (Ví dụ giá chứng khoán cơ sở trên thị trường là 90k, còn giá thực hiện là 70k. Vậy giá trị nội tại sẽ là 20k).

Khi chứng quyền lưu hành trên thị trường, nó luôn tồn tại ở một trong 3 trạng thái:

Giá trị nội tại là giá trị tự bản thân chứng quyền có, không bị mất đi theo thời gian, chỉ bị ảnh hưởng khi giá cổ phiếu thay đổi. Và hãy nhớ rằng, chỉ khi nào chứng quyền có lãi (ITM) thì mới có giá trị nội tại. Còn nếu ở trạng thái ATM hoặc OTM thì không có giá trị nội tại.

(2) Giá trị thời gian: khoản chênh lệch giữa giá chứng quyền trên thị trường và giá trị nội tại. Tiếp tục ví dụ trường hợp trên, giả sử chứng quyền được bán với mức giá 15k/chứng quyền. Vậy giá trị thời gian trong trường hợp này sẽ là 5k.

Hiểu theo cách khác, giá trị thời gian chính là giá trị từ lúc chứng quyền được phát hành cho đến khi nó đáo hạn. Bất kể ITM, ATM hay OTM đều sẽ có giá trị thời gian.

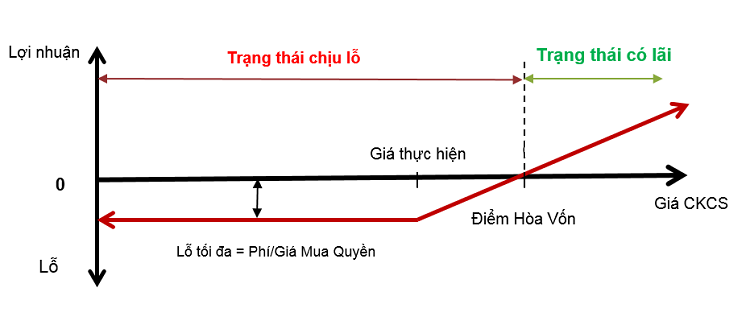

Cách tính điểm hòa vốn chứng quyền

Ví dụ cho bạn dễ hiểu:

- Chứng quyền A có thị giá là 2500 đồng.

- Giá thực hiện của chứng quyền A là 50.000 đồng.

- Số ngày tới khi đáo hạn: Còn 120 ngày.

- Tỷ lệ chuyển đổi 1:1

=> Giá hòa vốn chứng quyền = giá thực hiện + thị giá chứng quyền = 50.000 + 2500 = 52500 đồng.

Có nghĩa là, nếu giá cổ phiếu (CKCS của chứng quyền A) trên thị trường, có giá cao hơn 52500 đồng thì sẽ có lãi, còn thấp hơn 52500 đồng thì bạn sẽ bị lỗ.

Chứng quyền còn 120 ngày mới đáo hạn. Lúc này bạn cần dự đoán xem trong vòng thời gian này, giá cổ phiếu có lên vượt được mức 52500 không, để từ đó có thể xác định được lãi/lỗ và ra quyết định mua bán phù hợp.

Cách tính lợi nhuận chứng quyền

Kinh nghiệm đầu tư chứng quyền, việc xác định xem chứng quyền lãi hay lỗ sẽ phụ thuộc vào giá cổ phiếu tăng hay giảm so với thời điểm phát hành chứng quyền, cụ thể:

-

Chứng quyền có lãi: Giá cổ phiếu lúc đáo hạn > Giá thực hiện + phí mua chứng quyền.

-

Chứng quyền hòa vốn: Giá cổ phiếu lúc đáo hạn = Giá thực hiện + phí mua chứng quyền.

-

Chứng quyền lỗ một phần: Giá thực hiện < giá cổ phiếu lúc đáo hạn < giá thực hiện + chi phí mua chứng quyền.

-

Chứng quyền lỗ hoàn toàn: Giá cổ phiếu lúc đáo hạn < hoặc = giá thực hiện.

Lưu ý, cách tính lợi nhuận chứng quyền trên đây là áp dụng cho 1 chứng quyền. Còn nếu bạn sở hữu N chứng quyền, thì có thể với bội số n để tính ra tổng lợi nhuận thực nhận.

Sẽ có nhiều bạn thắc mắc rằng, trong trường hợp chứng quyền có lãi, và giá chứng quyền cũng tăng, thì nên bán chứng quyền hay để đến ngày đáo hạn rồi nhận chênh lệch?

Để có thể đưa ra đáp án chính xác nhất cho câu hỏi này, bạn hãy thử tính lợi nhuận của từng trường hợp rồi so sánh nhé, không khó lắm đâu.

Ví dụ, chứng quyền của CFPT2102 có những thông tin sau (số liệu chỉ mang tính chất minh họa, không phải dữ liệu thật):

- Giá phát hành chứng quyền: 2500 đồng.

- Giá thực hiện: 25.000 đồng/cổ phiếu.

- Giá cổ phiếu FPT hiện tại: 30.000 đồng.

- Giá chứng quyền hiện tại: 5.000 đồng.

- Tổng số tiền đầu tư: 25.000.000 đồng (sẽ mua được 10.000 chứng quyền).

– Nếu quyết định đợi đến ngày đáo hạn, thì lợi nhuận bạn sẽ nhận được là = (30.000 – 25.000 đồng)*10.000 = 50.000.000 đồng.

– Nếu bạn không muốn đợi đến ngày đáo hạn và muốn bán luôn chứng quyền trên thị trường, thì lợi nhuận lúc này sẽ là: (5000 – 2500)*10.000 = 25.000.000 triệu đồng.

Có thể thấy trong trường hợp này, bạn giữ chứng quyền đến ngày đáo hạn thì sẽ có nhiều lợi nhuận hơn. Nhưng nếu giá chứng quyền trên thị trường tăng lên mốc 10.000 đồng, thì lợi nhuận sẽ là 75.000.000 đồng, vậy thì lúc này bán chứng quyền là quyết định hợp lý.

Tuy nhiên, ví dụ ở trên mình có thể tính toán dễ dàng bởi mình đã “dự đoán” giá cổ phiếu FPT hiện tại xấp xỉ bằng giá ở ngày đáo hạn (bởi bạn chỉ có thể hưởng quyền MUA trong ngày đáo hạn).

Nhưng thực tế thì thị trường có thể biến động liên tục, nên không ai có thể chắc chắn được giá cổ phiếu lúc đó thế nào. Nếu không cẩn thận bạn có thể bán hớ khi bán chứng quyền, hoặc là bị thua lỗ do giữ chứng quyền đến cuối cùng.

Những yếu tố ảnh hưởng tới giá chứng quyền

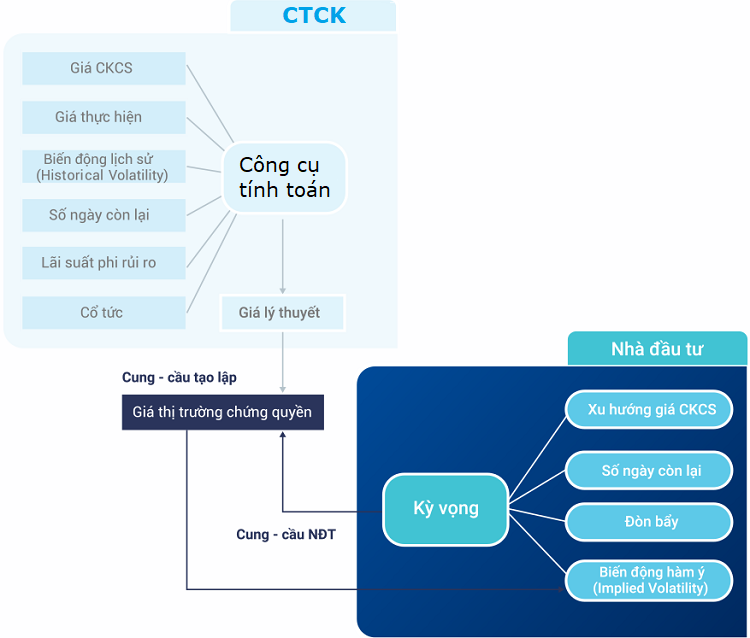

Yếu tố ảnh hưởng đến giá chứng quyền là gì? Để tìm hiểu vấn đề này, chúng mình xin phân ra làm 2 loại giá, đó là giá lý thuyết của chứng quyền (giá mà công ty chứng khoán tạo lập ra), và giá thị trường của chứng quyền.

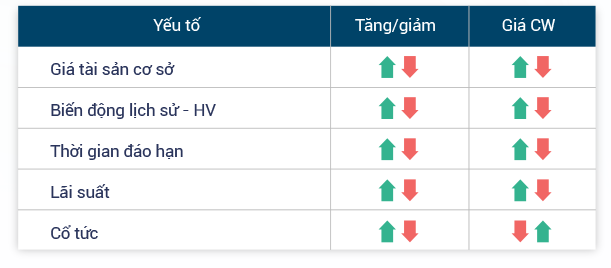

Giá lý thuyết của chứng quyền phụ thuộc vào 5 yếu tố chính, đó là: giá của chứng khoán cơ sở (1), biến động giá cổ phiếu trong lịch sử (2), thời gian đáo hạn chứng quyền (3), lãi suất (4) và cổ tức (5).

Bảng dưới đây là thể hiện chiều biến động của các yếu tố này so với giá lý thuyết chứng quyền:

– Giá tài sản cơ sở: bao gồm giá thực hiện và giá cổ phiếu trên thị trường. Đây là 2 yếu tố quan trọng nhất, ảnh hưởng nhiều nhất đến giá chứng quyền, bởi nó là thành phần cấu tạo nên công thức tính giá chứng quyền.

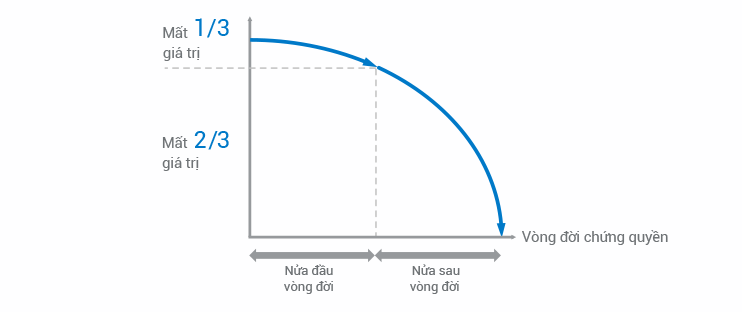

– Thời gian đáo hạn chứng quyền: càng gần thời gian đáo hạn thì giá chứng quyền càng giảm, có khi còn giảm về 0. Còn những chứng quyền thời gian đáo hạn dài thì giá thường sẽ cao.

– Biến động giá cổ phiếu trong lịch sử: giá cổ phiếu giao dịch trên sàn ảnh hưởng trực tiếp đến giá chứng quyền. Nếu thị trường biến động mạnh và giá cổ phiếu tăng, thì giá chứng quyền cũng tăng theo.

– Lãi suất: Hầu hết khi lãi suất tăng, mọi người sẽ có xu hướng mua chứng quyền khiến giá chứng quyền tăng lên. Mặc dù lúc này giá chứng quyền có tăng đáng kể, nhưng nó lại được kỳ vọng là đem lại lợi nhuận khá cao trong tương lai.

– Cổ tức: Cổ tức là một thứ rất hấp dẫn đối với nhà đầu tư. Nếu cổ tức tăng, nhà đầu tư sẽ có xu hướng giữ cổ phiếu dài hạn để nhận lợi tức, vì vậy nhu cầu về chứng quyền ít đi, dẫn tới giá chứng quyền giảm.

Các công ty chứng khoán cung cấp chứng quyền sẽ sử dụng công cụ để tiến hành xác định mức giá lý thuyết dựa trên các yếu tố ảnh hưởng đến giá lý thuyết mà chúng mình vừa đề cập ở trên.

Sau đó, chứng quyền được đem trao đổi trên sàn giao dịch, thì giá cả lúc này sẽ chủ yếu vào cung cầu của nhà đầu tư, số ngày còn lại của chứng quyền, đòn bẩy của chứng quyền và biến động hàm ý (**).:

** Biến động hàm ý: con số được tính theo tỷ lệ phần trăm, phản ánh mức độ rủi ro theo đánh giá của các nhà đầu tư về giá tài sản.

Vì vậy trước khi lựa chọn mua chứng quyền, bạn nên nghiên cứu kỹ về xu hướng của thị trường để biết được rằng cổ phiếu có tăng giống như kỳ vọng của bạn hay không. Việc biết được những yếu tố ảnh hưởng đến giá chứng quyền sẽ giúp bạn có quyết định giao dịch sáng suốt hơn, biết nên bán nên mua lúc nào để mang lại hiệu quả đầu tư tối ưu nhất.

Có nên mua chứng quyền không?

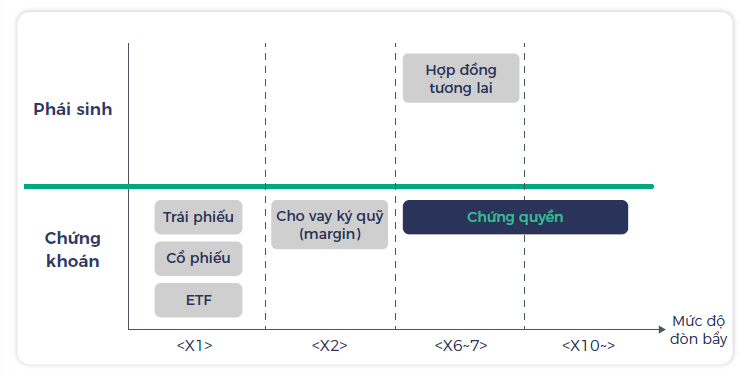

Chắc hẳn đọc đến đây bạn đã nằm được nhiều thông tin như chứng quyền là gì, cách tính giá và lợi nhuận chứng quyền như thế nào… So với các sản phẩm chứng khoán như trái phiếu, cổ phiếu, ETF…, thì chứng quyền có sức hút vô cùng lớn đối với các nhà đầu tư, bởi nó có rất nhiều tính “ưu việt”.

Ưu điểm của chứng quyền

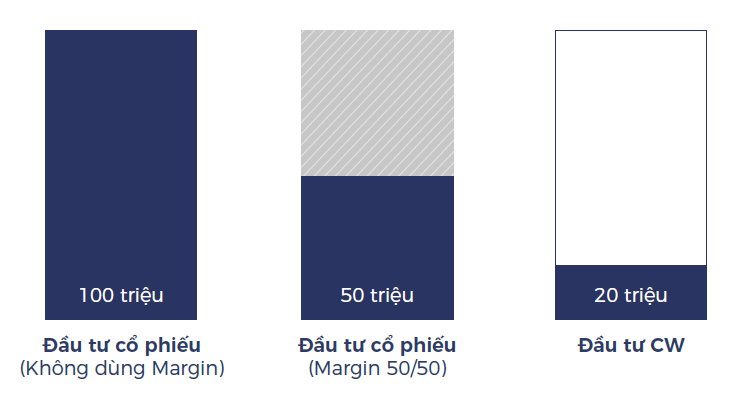

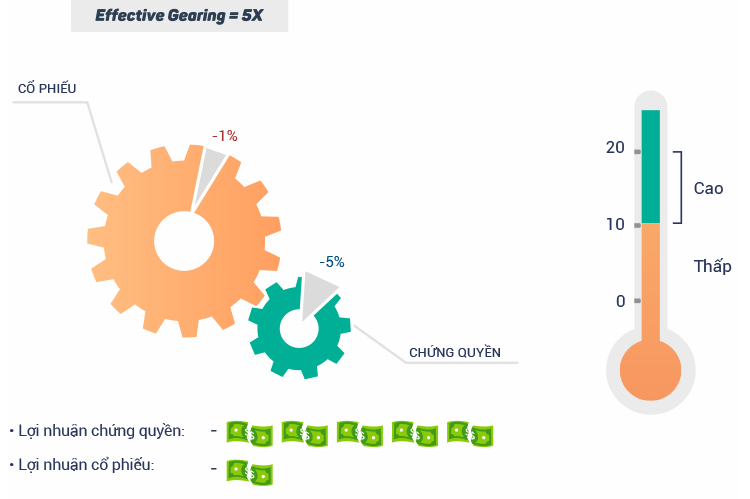

- Tính đòn bẩy cao: có thể cao đến 7 – 10 lần, phù hợp với nhu cầu đầu cơ của nhiều người. Ví dụ giá chứng quyền của cổ phiếu A là 2.000 đồng, giá thực hiện là 50.000 đồng, giá thị trường ngày đáo hạn là 60.000 đồng. Như vậy bạn sẽ được lời 8000 đồng/chứng quyền, lợi nhuận cao hơn rất nhiều lần so với số tiền bỏ ra mua chứng quyền.

- Khoản lỗ có giới hạn: khi đầu tư vào chứng quyền, khoản lỗ lớn nhất mà nhà đầu tư phải chịu chỉ là chi phí mua chứng quyền.

- Vốn đầu tư thấp: thấp hơn nhiều so với giá cổ phiếu tương ứng của nó, chưa kể chi phí giao dịch cũng rất thấp. Ví dụ cổ phiếu FPT có giá 92.000 đồng/cổ phiếu, thì chứng quyền CFPT2102 chỉ có giá khoảng 3880 đồng/CW.

- Không sử dụng margin: trong thị trường chứng quyền không cho phép dùng margin, điều này là một ưu điểm bởi nó sẽ giúp các nhà đầu tư giảm được nhiều rủi ro, không bị áp lực khi đầu tư.

- Dễ dàng giao dịch: cách thức giao dịch của chứng quyền không khác gì cổ phiếu, được chào bán công khai trên sàn HOSE và bạn có thể mua chúng dễ dàng như mua các cổ phiếu khác.

Rủi ro khi mua chứng quyền

Song song với việc chứng quyền có thể đem lại nhiều lợi nhuận cũng như ưu điểm vượt trội, thì nó cũng đi kèm rất nhiều rủi ro, điển hình là:

– Rủi ro đến từ công ty phát hành: là những rủi ro liên quan đến thanh khoản, hoặc rủi ro khi công ty phát hành không thể thanh toán lãi đúng hạn (tuy nhiên rủi ro này thường rất hiếm xảy ra), và để hạn chế thì hãy mua chứng quyền từ những công ty uy tín.

– Rủi ro đến từ thị trường: làm ảnh hưởng đến giá cả giá cổ phiếu lẫn giá chứng quyền, tuy nhiên mức lỗ không quá lớn (tối đa là chi phí mua chứng quyền).

– Rủi ro từ ngày đáo hạn: chứng quyền có thời gian đáo hạn, và càng gần sát ngày đáo hạn thì giá chứng quyền càng giảm dần. Nếu giá thị trường của cổ phiếu đến ngày đáo hạn nhỏ hơn hoặc bằng giá thực hiện, thì nhà đầu tư sẽ bị lỗ.

– Rủi ro từ đòn bẩy: bạn cần hiểu rằng khi đầu tư vào chứng quyền, có nghĩa bạn đầu tư vào giá của cổ phiếu chứ không phải đầu tư trực tiếp vào cổ phiếu đó. Nhưng nhờ tính chất đòn bẩy của chứng quyền, bạn có thể được hưởng lợi từ toàn bộ sự thay đổi giá của chứng khoán, trong khi không phải bỏ ra số tiền quá lớn như mua chứng khoán. Nhưng cùng với đó, tỷ lệ thay đổi giá của chứng quyền có thể lớn hơn nhiều so với tỷ lệ thay đổi giá của cổ phiếu, vì vậy nhà đầu tư cũng có nguy cơ lỗ nhiều hơn so với đầu tư vào cổ phiếu.

=> Chứng quyền có tỷ lệ đòn bẩy cao, vốn đầu tư ít, khả năng sinh lời rất cao mà lại rất dễ giao dịch. Vì thế đây chắc chắn sẽ là một sản phẩm đem lại cho bạn rất nhiều cơ hội gia tăng lợi nhuận. Có nên chơi chứng quyền không? Cái này phụ thuộc vào bạn, nhưng tốt nhất bạn chỉ nên đầu tư chứng quyền khi có thời gian bám sàn để phán đoán thị trường, hiểu rõ về cổ phiếu để có thể ra quyết định đầu tư chính xác.

Thực tế hiện nay, chứng quyền là một sân chơi khá thú vị, nhưng lại không được nhiều nhà đầu tư chào đón. Nút thắt ở đây là giá chào bán chứng quyền và giá thực hiện quá cao, đặc biệt là chính sách thuế (nhà đầu tư phải chịu 0,1% thuế, mà thuế lại tính theo giá của cổ phiếu, nên nhiều khi dù có lãi cũng chẳng bù được thuế thu nhập, hoặc có bán lỗ chứng quyền thì vẫn phải mất thuế giao dịch như bình thường).

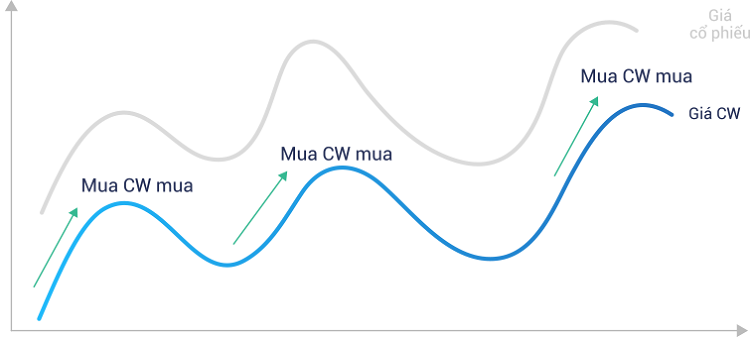

Nên mua chứng quyền khi nào?

Ở giai đoạn đầu của vòng đời chứng quyền, giá chứng quyền mua và giá cổ phiếu có xu hướng biến động cùng chiều, và nó thể hiện kỳ vọng của nhà đầu tư về việc tăng giá của cổ phiếu trong tương lai.

Nhưng thời hạn chứng quyền rất ngắn, ở Việt Nam tối đa có 9 tháng thôi, nên mình khuyên bạn đừng mua chứng quyền khi giá thực hiện của chúng quá cao. Giá cao quá sẽ đi kèm với rủi ro, chỉ sợ đến ngày đáo hạn rồi mà giá cổ phiếu vẫn chưa leo lên được mức kỳ vọng đấy.

Còn để quyết định được chắc chắn, thì đòi hỏi phải có cái “nhìn xa trông rộng”, dự đoán được liệu sau 3 tháng, 6 tháng…, chứng quyền có đủ sức vượt qua khỏi điểm hòa vốn hay không. Điều này sẽ phụ thuộc vào những yếu tố:

- Xu hướng của thị trường cổ phiếu: Có một điều bạn cần biết, đó là các cổ phiếu được lựa chọn để phát hành chứng quyền đều nằm trong VN30 (nhóm cổ phiếu vốn hóa và thanh khoản lớn nhất), có ảnh hưởng lớn tới chỉ số VN-Index và VN30-Index.

- Các thông tin trong ngắn hạn: nếu là những thông tin tích cực thì sẽ ảnh hưởng tới tâm lý nhà đầu tư, và đẩy giá cổ phiếu tăng lên trong ngắn hạn. Ví dụ: tin tức doanh nghiệp làm ăn phát triển, tin tức trả cổ tức cao, tin tức có thêm cổ đông lớn đầu tư…

Nhưng tóm lại, kinh nghiệm đầu tư chứng quyền, bạn chỉ nên mua chứng quyền khi:

- Các chỉ số VN-Index, VN30-Index nhìn chung có xu hướng tăng.

- Mức giá hòa vốn và giá cổ phiếu chênh lệch nhau tối đa 10%.

- Giá trị của cổ phiếu hấp dẫn hơn so với giá thực hiện.

Cách mua chứng quyền có đảm bảo

Có hai cách chính để bạn có thể mua chứng quyền, đó là mua tại thị trường sơ cấp (IPO, đăng ký tại tổ chức phát hành) và mua trên thị trường thứ cấp (sàn giao dịch HOSE từ các nhà đầu tư khác).

Nếu lựa chọn cách thứ 2, thì bạn nhớ theo dõi kỹ 3 thông tin quan trọng nhất về chứng quyền: ngày đáo hạn, giá hòa vốn và giá thực hiện…, để có thể đánh giá xem cổ phiếu có thể tăng vượt qua điểm hòa vốn khi hết ngày đáo hạn hay không, rồi mới quyết định mua. Trên những website tra cứu thông tin về chứng khoán sẽ có đầy đủ những thông tin này.

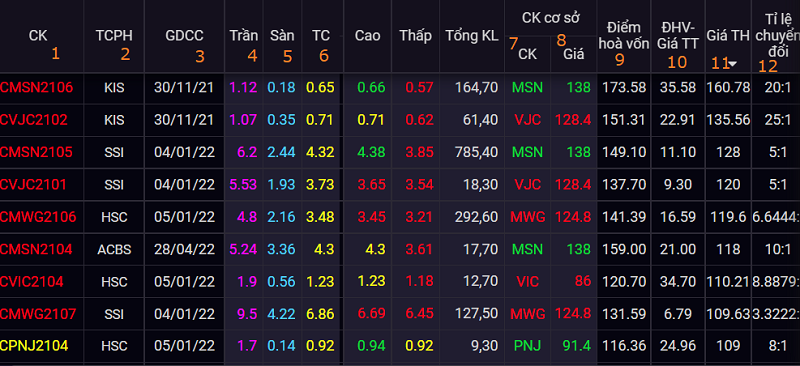

Cách xem bảng chứng quyền trực tuyến

Kinh nghiệm chơi chứng quyền, ở các bảng giá chứng khoán trực tuyến, các thông số về chứng quyền cũng được hiển thị rất chi tiết và tiện lợi cho nhà đầu tư tra cứu.

Ví dụ đây là bảng giá chứng quyền SSI trực tuyến:

Giải thích một số cột quan trọng (mình đã đánh số trên bảng)

- (10) – CK: Mã giao dịch của chứng quyền

- (2) – TCPH: Tổ chức phát hành, hay chính là công ty chứng khoán.

- (3) – GDCC: Giao dịch cuối cùng, chính là ngày đáo hạn.

- (4) – Giá trần: giá cao nhất có thể giao dịch của chứng quyền trong phiên.

- (5) – Giá sàn: giá thấp nhất có thể giao dịch của chứng quyền trong phiên.

- (6) – Giá tham chiếu: giá đóng cửa của chứng quyền tại cuối ngày giao dịch hôm trước.

- (7) – CK: Mã giao dịch của chứng khoán cơ sở (cổ phiếu).

- (8) – Giá: Giá giao dịch của chứng khoán cơ sở (cổ phiếu).

- (9) – Điểm hòa vốn: Nếu mức giá ở cột (8) bằng với giá này, thì chứng quyền được coi là hòa vốn.

- (10) – Chênh lệch giữa giá hòa vốn và giá thị trường.

- (11) – Giá TH: giá thực hiện, là giá được mua cổ phiếu ở thời điểm đáo hạn, giá này là cố định.

- (12) – Tỷ lệ chuyển đổi: Cần bao nhiêu chứng quyền mới có thể đổi được 1 cổ phiếu.

Tỷ lệ chuyển đổi chứng quyền có nghĩa gì?

Lý do mình đưa câu hỏi này thành mộ mục riêng, là bởi đây là thắc mắc của không ít bạn. Để ý thông tin của một số mã chứng quyền, bạn sẽ thấy họ ghi tỷ lệ chuyển đối 2:1, 3:1, 5:1…., thể hiện cho bạn biết số lượng chứng quyền cần thiết để đổi lấy một cổ phiếu tương ứng.

Nhưng kinh nghiệm chơi chứng quyền, thì ở Việt Nam không cho phép chuyển đổi chứng quyền thành cổ phiếu vào ngày đáo hạn, thay vào đó công ty chứng khoán chỉ thành toán khoản tiền chênh lệch cho bạn.

=> Tỷ lệ chuyển đổi chứng quyền trong trường hợp này không có ý nghĩa và tác dụng gì cả. Dù nó có là 5:1, 10:1 hay 1000:1 đi chăng nữa, thì đều nhận về số tiền y chang nhau. Do đó, khi đầu tư chứng quyền bạn không cần quan tâm đến tỷ lệ này làm gì.

Một số lưu ý khi đầu tư chứng quyền

Tóm lại, để đầu tư chứng quyền suôn sẻ, có nhiều cơ hội thu lợi nhuận, hạn chế mất trắng khi mua phải chứng quyền của cổ phiếu không tăng giá, bạn cần nắm được những điều cơ bản sau:

-

Bản chất của chứng quyền là nó giúp bạn quyền hưởng giá chênh lệch của cổ phiếu. Nếu bạn dự đoán cổ phiếu tăng, thay vì bỏ tiền ra mua cổ phiếu (số tiền rất lớn) thì có thể bỏ tiền ra mua chứng quyền.

-

Có thể chốt lời giống như chứng khoán cơ sở. Ví dụ lợi nhuận từ CQ đạt 30% có thể chốt lời luôn. Tránh giữ đến ngày đáo hạn, càng đến ngày đáo hạn thì tỷ lệ thay đổi càng lớn (vị thế gống tương tự như phái sinh). BÁN trước khi chứng khoán cơ sở có sự kiện RỦI RO với các kết quả kinh doanh, các thông tin xấu của Doanh nghiệp.

-

Muốn biết có nên mua chứng quyền hay không, hãy quan tâm đến GIÁ HÒA VỐN, và nếu dự đoán rằng giá thị trường của cổ phiếu cao hơn mức giá này, thì hãy quyết định mua chứng quyền.

-

Hiện nay ở Việt Nam, chỉ có chứng quyền MUA, và không cho phép hoán đổi chứng quyền thành cổ phiếu.

-

Giao dịch chứng quyền không được dùng margin, và tài khoản giao dịch chứng quyền chính là tài khoản bạn giao dịch cổ phiếu tại công ty chứng khoán.

-

Nhiều bạn nghĩ rằng chỉ cần cổ phiếu tăng thì chứng quyền tương ứng cũng tăng. Tuy nhiên điều chưa chắc đúng, bởi càng đến sát ngày đáo hạn thì giá trị của chứng quyền càng giảm.

-

Chứng quyền có vòng đời khá ngắn, tối đa 24 tháng (ở Việt Nam là khoảng 9 tháng), nên đầu tư chứng quyền thì chịu khó theo dõi biến động một chút.

-

Đừng bao giờ mua chứng quyền mà giá thực hiện của nó quá cao so với giá thị trường của cổ phiếu, cơ hội bạn mất trắng sẽ rất cao đấy.

-

Tính thanh khoản của chứng quyền không cao lắm nên nhà đầu tư thường hay bị rơi vào thế bị động, hay bị tác động bởi các “tay to”, khiến giá chứng quyền bị giao dịch ở mức giá rất vô lý.

-

Khi chọn chứng quyền để đầu tư, cái quan trọng là·chọn chứng quyền của cổ phiếu có tiềm năng tăng giá, chứ không phải chọn chứng quyền giá hấp dẫn và có xu hướng tăng giá chứng quyền trong tương lai.

-

Dù có lựa chọn bán chứng quyền trên sàn hoặc chờ đến ngày đáo hạn, bạn vẫn phải chịu thuế (0,1% theo giá trị cổ phiếu), nên nếu đầu tư thì hãy tính toán luôn cả khoản phí này thì mới biết được có được lời/lỗ chính xác.

Tham khảo thêm một số bài viết khác:

- Kinh nghiệm chơi chứng khoán phái sinh cho người mới

- Chứng chỉ quỹ là gì? Có nên đầu tư chứng chỉ quỹ không?

Trên đây là những kinh nghiệm chơi chứng quyền mà gsphong.com muốn chia sẻ cùng các bạn. Hy vọng rằng qua bài viết này, bạn đã nắm được một số thông tin đầy đủ nhất về chứng quyền và hiểu rõ hơn về sản phẩm chứng khoán này. Nếu còn có gì thắc mắc, hãy để lại bình luận bên dưới cho chúng mình giải đáp nhé. Chúc bạn có lựa chọn đầu tư sáng suốt và thu được lợi nhuận dài lâu.

“Đừng bao giờ mua chứng quyền mà giá thực hiện của nó quá cao so với giá thị trường của cổ phiếu, cơ hội bạn mất trắng sẽ rất cao đấy.” Bạn có thể cho biết quá cao là bao nhiêu % hay không?