Nếu bạn là một trader thường xuyên “bám” vào biểu đồ giá, bạn có nhận ra một điều rằng, có quá nhiều “tín hiệu” giao dịch khác nhau và bạn khó phát điện đâu là thứ hiệu quả nhất. Ví dụ hàng loạt các công cụ, chỉ báo như: Hammer, Doji, Trendline, Breakout, Pullback, RSI, MACD, Fibonacci… Nên dùng cái gì và bỏ qua cái gì?

Bạn biết đó, không một chỉ báo/công cụ nào có thể đảm bảo độ chính xác 100%, nên đó là lý do chúng ta vẫn thường thất bại mặc dù đã học phân tích kỹ thuật rất kỹ càng. Nhưng bên cạnh đó, thực sự là có tồn tại một số tín hiệu lại đem lại xác suất chính xác cao và đã được nhiều trader kinh nghiệm đúc kết thành những mẹo trading hiệu quả. Cụ thể chúng là, gì hãy để chúng mình bật mí nhé.

Những mẹo TRADING hiệu quả mà bạn cần biết

Nội dung

- 1 Những mẹo TRADING hiệu quả mà bạn cần biết

- 1.1 Sideway càng lâu, breakout nếu xảy ra sẽ càng mạnh

- 1.2 Những biến động giá nhỏ sẽ dẫn đến biến động giá lớn

- 1.3 Hãy giao dịch breakout sau khi giá có tín hiệu “tích lũy”

- 1.4 Đáy sau cao hơn đáy trước – gần kháng cự, là tín hiệu tăng giá

- 1.5 Đỉnh sau thấp hơn đỉnh trước – gần hỗ trợ, là tín hiệu giảm giá

- 1.6 Đừng đặt Stop Loss ở nơi – giống như những người khác

- 1.7 Giao dịch theo xu hướng luôn có lợi nhuận tốt hơn

- 1.8 Pullback tốt nhất luôn là nhịp pullback đầu tiên

Sideway càng lâu, breakout nếu xảy ra sẽ càng mạnh

Vì thị trường vốn dĩ luôn thay đổi, nó sẽ di chuyển từ thị trường sideway sang thị trường có xu hướng, và ngược lại.

Theo kinh nghiệm trading của nhiều nhà giao dịch chuyên nghiệp, thì: nếu sideway càng dài, nó càng khó để breakout.

Lý do: Khi thị trường sideway, đồng nghĩa với việc bạn sẽ rất dễ xác định được vùng kháng cự & hỗ trợ – Và tất cả các trader khác cũng vậy. Chính vì vậy, mọi người thường có xu hướng: LONG/BUY ở hỗ trợ, và SELL/SHORT ở kháng cự.

⇒ Sẽ luôn có một áp lực mua rất lớn ở hỗ trợ khiến giá không thể “thủng” hỗ trợ. Và tương tự, có một áp lực bán rất lớn khiến giá không thể breakout ra khỏi vùng kháng cự.

Mọi người sẽ đặt Stop Loss ở đâu: Đại đa số là ngay TRÊN KHÁNG CỰ, và ngay DƯỚI HỖ TRỢ. Theo thời gian, sẽ có nhiều lệnh SL được đặt ngay trên kháng cự/dưới hỗ trợ.

Nhưng thị trường luôn thay đổi, nó không thể sideway mãi mãi, nên sẽ có một ngày phải breakout ra khỏi vùng sideway này. Vậy điều gì sẽ xảy ra khi giá breakout? – Ví dụ trong trường hợp giá breakout khỏi hỗ trợ?

- Có những nhà giao dịch theo theo xu hướng sẽ bán khi giá đột phá khỏi hỗ trợ.

- Có nhiều trader khác đã lỡ “LONG” khi giá chạm hỗ trợ, và họ buộc phải Stop Loss, làm tăng thêm áp lực bán. (Mà những lệnh Stop Loss này đã được tích tụ rất nhiều, bởi rất nhiều người nhận biết được vùng kháng cự này – Họ đều tham gia giao dịch và cũng như đặt SL như vậy).

⇒ Một áp lực bán rất lớn khi giá “thủng” hỗ trợ.

Và điều này dẫn đến một đột phá (breakout) mạnh mẽ và có thể là sự khởi đầu của một xu hướng mới.

Bài học: Nếu bạn thấy thị trường sideway một thời gian dài, và thấy tín hiệu breakout sau đó. Bạn có thể cân nhắc giao dịch theo xu hướng, bởi breakout này thường rất mạnh, và có độ chính xác rất cao.

Những biến động giá nhỏ sẽ dẫn đến biến động giá lớn

Đây là một mẹo trading hiệu quả nhưng ít được nói đến. Nhưng có lẽ bạn sẽ thắc mắc: Nó có nghĩa là gì?

- Tức là, thị trường không bao giờ là cố định, thị trường có thể chuyển từ giai đoạn biến động thấp sang biến động cao và ngược lại.

Đây là một ví dụ:

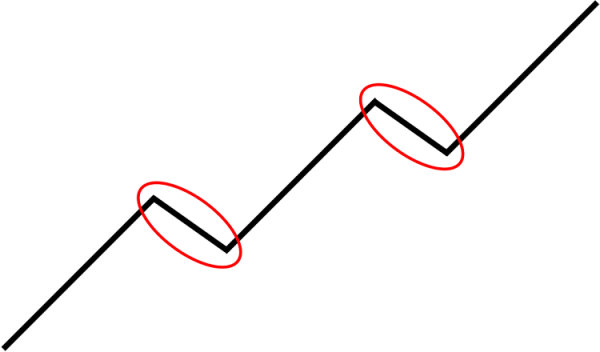

Những khu vực được khoanh hình vuông ở hình bên trên – là thời điểm giá biến động thấp.

Nhưng bạn sẽ tận dụng lợi thế của hiện tượng này thế nào? Thực ra nó không có gì quá cao siêu, nhưng: Nó sẽ giúp bạn tìm được điểm vào lệnh tốt hơn, và đặc biệt chỉ nên tham gia giao dịch khi thị trường đang trong giai đoạn ít biến động. Bởi vì:

- Nó cho phép bạn có mức Stop Loss chặt chẽ hơn (đăt SL ngay trên/dưới vùng biến động nhỏ). Mà nếu đặt SL gần, thì nó sẽ cho phép bạn tăng volume giao dịch của mình lên (với cùng mức độ rủi ro).

- Và nếu sự biến động theo hướng có lợi cho bạn, thì bạn đã là một trong những người tham gia giao dịch sớm — trong khi các trader khác đang cố gắng “đuổi theo” thị trường.

Bạn có thấy đây là một trong những mẹo Trading quan trọng như thế nào không?

Bài học: Hãy ưu tiên giao dịch khi thị trường đang biến động thấp, tránh vào lệnh khi thị trường biến động quá cao.

Hãy giao dịch breakout sau khi giá có tín hiệu “tích lũy”

Có lẽ bạn đang tự hỏi: “Sự tích lũy là gì?”. Tích lũy là chỉ hành động giá di chuyển theo một biến động rất nhỏ, tạo thành những cây nến có kích thước vô cùng ngắn.

Khi có tín hiệu tích kũy, nó sẽ cung cấp cho bạn một manh mối LỚN rằng giá có thể bùng phát mạnh (breakout mạnh ra khỏi khu vực kháng cự/hỗ trợ). Đây là một trong những mẹo trading hiệu quả bạn không nên bỏ qua.

Lý do: Ví dụ giá đang tích lũy ở khu vực kháng cự.

Kháng cự là một khu vực để mọi người SHORT/SELL. Nhưng sẽ thế nào khi bạn SHORT/SELL, nhưng giá vẫn lơ lửng ở đó và hình thành tín hiệu tích lũy? Nó cho bạn biết điều gì?

- Đối với trader nghiệp dư, họ sẽ nghĩ rằng kháng cự đang ngày càng mạnh (áp lực bán rất lớn), nên giá mới không thể breakout khỏi kháng cự.

- Đối với trader chuyên nghiệp, họ lại nhìn thấy đó là dấu hiệu sức mạnh của người mua.

Bởi vì, nếu áp lực bán mạnh, thì giá sẽ nhanh chóng quay đầu giảm và rời khỏi vùng kháng cự thì mới chính xác. Trong khi thực tế là giá vẫn giữ nguyên và dao động nhẹ ở kháng cự – chứng tỏ rằng luôn có người sẵn sàng mua với mức giá cao hơn. ⇒ Đó chính là dấu hiệu của lực mua đang mạnh dần.

Đặc biệt, nếu giá có thể thành công breakout ra khỏi kháng cự thì:

- Nó sẽ kích hoạt một loạt các lệnh Stop Loss (từ các trader đã đặt lệnh SELL/SHORT), làm tăng áp lực mua.

- Ngoài ra, những trader chuyên giao dịch với breakout, họ cũng bắt đầu tham gia thị trường khi giá breakout. Từ đó càng làm áp lực mua càng lớn hơn.

⇒ Điều này càng củng cố rằng một khi giá đã breakout sau khi có tín hiệu tích lũy, thì breakout sẽ rất lớn và mạnh.

Bài học: Nếu bạn thấy ở khu vực kháng cự/hỗ trợ xuất hiện dấu hiệu tích lũy trước khi đột phá, thì có thể theo dõi và giao dịch với với breakout. Bởi nếu một khi breakout xảy ra, thì xác suất chính xác là rất cao và breakout sẽ rất mạnh.

Đáy sau cao hơn đáy trước – gần kháng cự, là tín hiệu tăng giá

Bạn không đơn giản là SHORT/SELL chỉ khi giá đã tiến đến gần kháng cự. Mà quan trọng là hãy quan sát – cách giá tiếp cận khu vực kháng cự. Đặc biệt:

Nếu thấy giá hình thành mức đáy sau cao hơn đáy trước, thì đây là dấu hiệu cho thấy áp lực mua rất lớn, và giá rất có khả năng sẽ breakout khỏi kháng cự.

Bởi vì: Khi đáy sau cao hơn đáy trước, nó cho chúng ta biết có những người sẵn sàng mua với mức giá cao hơn, trong khi đó phe SHORT/SELL không thể đẩy giá xuống thấp hơn (so với trước đây).

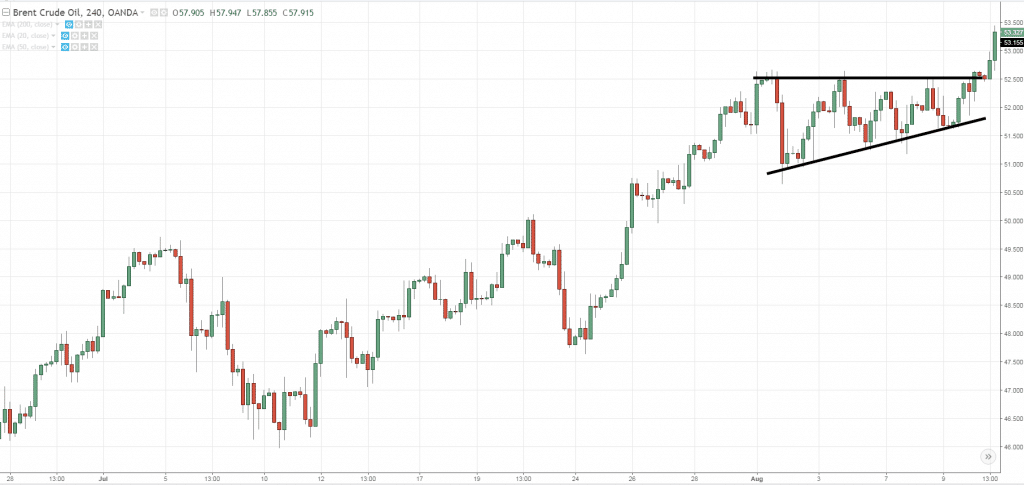

Tóm lại, nó trông giống như một mô hình tam giác tăng dần trên biểu đồ của bạn:

Bài học: Nếu thấy giá xuất hiện mô hình tam giác tăng dần ở gần kháng cự, hãy hạn chế SHORT/SELL. Thay vào đó, hãy chờ đợi xem giá có thực sự breakout khỏi kháng cự hay không.

Đỉnh sau thấp hơn đỉnh trước – gần hỗ trợ, là tín hiệu giảm giá

Trái ngược với mẹo trading bên trên, ở đây sẽ áp dụng với khu vực hỗ trợ. Tương tự, nếu thấy giá tiếp cận vùng hỗ trợ, thay vì BUY/LONG ngay lập tức, thì hãy quan sát, xem giá tiếp cận với khu vực hỗ trợ ra sao:

Nếu thấy giá hình thành mức đỉnh sau cao hơn đỉnh trước, thì đây là dấu hiệu cho thấy áp lực bán rất lớn, và giá rất có khả năng sẽ breakout khỏi hỗ trợ.

Bởi vì: Nó cho bạn biết rằng những người mua đang yếu dần, họ không đủ sức để để giá vượt qua được mức đỉnh trước đó. Và đến khi lực mua cạn hoàn toàn, thì giá sẽ giảm mạnh là điều dễ hiểu.

Nhìn chung, nó giống một mô hình tam giác giảm dần trên biểu đồ:

Bài học: Nếu thấy giá xuất hiện mô hình tam giác giảm dần ở gần hỗ trợ, hãy hạn chế BUY/LONG. Thay vào đó, hãy chờ đợi xem giá có thực sự breakout khỏi hỗ trợ hay không.

Đừng đặt Stop Loss ở nơi – giống như những người khác

Có phải khi tham gia Trade, bạn rất hay gặp tình trạng: Giá khớp Stop Loss của bạn, sau đó ngay lập tức quay đầu đảo chiều?

Bạn hối hận vì mình đặt Stop Loss quá gần? Nhưng thực sự vấn đề không phải nằm ở chỗ bạn đặt ở gần hay xa – mà là ở chỗ: Bạn đặt Stop Loss quá giống với nhiều trader khác. Vô tình, một số trader thông minh hơn đã biết vận dụng thói quen này của bạn và mọi người, họ đi săn và chiến thắng – gọi là Stop Hunt. (Chúng mình sẽ sớm có một bài hướng dẫn về Stop Hunt – cách đi săn lợi nhuận từ những sai lầm khi đặt Stop Loss của người khác).

Vậy bạn nên làm gì? Cách đơn giản nhất là: Đặt Stop Loss khác với mọi người, đừng như sách giáo khoa.

- Đầu tiên, xác định điểm mà khi giá chạm tới đó, nó đồng nghĩa với việc dự đoán của bạn về xu hướng thị trường đã sai.

- Bước tiếp theo, đặt Stop Loss của bạn cách xa một vùng đệm so với điểm bạn vừa xác định.

Nếu hơi khó hiểu, để mình ví dụ khi giao dịch xung quanh vùng hỗ trợ nhé:

– Hầu hết mọi người đều đặt Stop Loss ngay bên dưới hỗ trợ, đúng không?

– Những trader nghiệp dư không quan tâm (không biết) đến hỗ trợ. Khi giá giảm, họ đơn giản thấy giá thấp hơn mức giá thấp cũ, họ nghĩ rằng đây là thời điểm tốt để BUY/LONG, như vậy sẽ làm tăng áp lực mua.

– Nhưng chính khu vực này cũng là nơi khuyến khích các “dòng tiền thông minh” chờ sẵn – để săn Stop Hunt, giúp họ có được các điểm vào và thoát tốt hơn cho các giao dịch. Đồng nghĩa với việc áp lực mua lớn ở bên dưới hỗ trợ vẫn rất lớn.

Đó chính là lý do, tại sao khi bạn đã đặt Stop Loss, nhưng vẫn thưởng xuyên bị săn, rồi giá lại quay đầu.

Vì vậy, hãy luôn đặt SL cách những điểm kháng cự/hỗ trợ một khoảng. Nếu bạn sử dụng trendline, MA làm kháng cự/hỗ trợ động, thì cũng phải đặt SL cách 1 khoảng so với đường MA, trendline…

Bài học: Đừng đặt Stop Loss ngay khu vực kháng cự hoặc hỗ trợ, bởi nó vẫn tồn tại lực mua/bán rất lớn khiến giá đảo chiều bất cứ lúc nào. Hãy đặt cách đó một khoảng. Có thể sử dụng chỉ báo ATR để tính toán.

Giao dịch theo xu hướng luôn có lợi nhuận tốt hơn

Thị trường luôn thay đổi, nó di chuyển từ thị trường có xu hướng sang sideway và ngược lại.

Và trong khi thị trường có xu hướng, thì mẹo trading tốt nhất là bạn nên giao dịch theo xu hướng. Việc giao dịch theo xu hướng sẽ dễ dàng hơn nhiều so với việc chống lại nó.

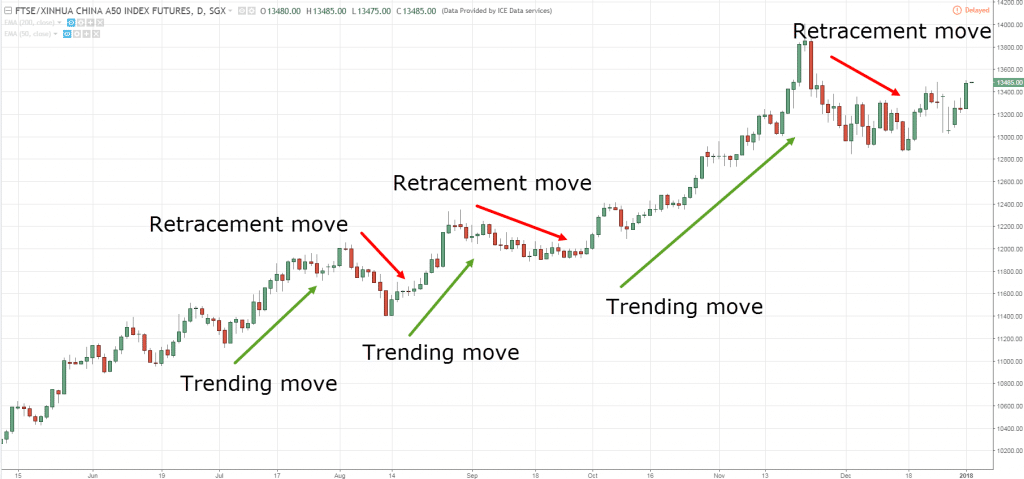

Cụ thể, trong một thị trường có xu hướng, sẽ có 2 loại di chuyển:

- Di chuyển theo xu hướng (Trending move)

- Di chuyển thoái lui (Retracement move)

Di chuyển theo xu hướng – đây là “hướng” mạnh hơn khi nó di chuyển theo hướng của xu hướng. Điều này có nghĩa là thật dễ dàng để duy trì loại giao dịch này vì thị trường thường di chuyển theo hướng có lợi cho bạn một cách nhanh chóng.

Di chuyển thoái lui – đây là “hướng” yếu hơn khi nó di chuyển ngược với hướng của xu hướng. Bạn có thể giao dịch theo kiểu di chuyển này, nhưng sẽ căng thẳng hơn vì thị trường có thể nhanh chóng đảo chiều chống lại bạn.

Bây giờ, hãy nhìn vào biểu đồ dưới đây, bạn có thấy việc giao dịch ngược xu hướng, nó không thể đem lại cho bạn một tỷ lệ Risk:Reward tốt bằng việc đi theo xu hướng không?

Bài học: Trong một thị trường có xu hướng, hãy ưu tiên giao dịch theo xu hướng – vì bao giờ nó cũng đem đến cho bạn một xác suất win cao hơn, tỷ lệ risk:reward cũng tốt hơn.

Đọc thêm: Hướng dẫn giao dịch theo xu hướng A – Z

Pullback tốt nhất luôn là nhịp pullback đầu tiên

Pullback là thuật ngữ chỉ việc giá đi ngược lại với xu hướng chính trong một khoảng thời gian ngắn hạn. Pullback còn có thể được gọi là giá thoái lui hay điều chỉnh. Và các nhà đầu tư chuyên nghiệp sẽ tận dụng những nhịp pullback để đuổi theo xu hướng của thị trường.

Quy tắc hàng đầu của trader, đó là mua thấp và bán cao. Chính vì vậy:

- Nếu trong xu hướng tăng, hãy LONG/BUY khi xuất hiện pullback, bạn sẽ được mua ở mức thấp.

- Nếu trong xu hướng tăng, hãy SELL/SHORT khi xuất hiện pullback, bạn sẽ được bán ở vùng giá cao.

Nhưng mẹo trading hiệu quả từ các trader có kinh nghiệm, thì pullback tốt nhất là pullback đầu tiên sau khi giá đột phá (breakout khỏi kháng cự/hỗ trợ).

Bởi vì:

- Thị trường không thể sideway mãi mãi, sớm muộn gì nó cũng phải đột phá (tăng hoặc giảm). Và như mình đã nói ở trên, sideway càng lâu, nó càng khó bị phá.

- Nhưng khi giá phá vỡ khỏi xu hướng sideway, nhiều trader đã bỏ lỡ khi không kịp vào lệnh sớm hơn, họ càng nóng lòng tham gia khi xuất hiện đợt pullback đầu tiên.

Những pullback đầu tiên này thường có mức thoái lui nông vì có rất ít trader muốn giao dịch ngược lại với xu hướng khi giá vừa breakout. Và chính những điều này đã khiến đợt pullback đầu tiên luôn có xác suất thành công rất cao.

Bài học: Các bước bạn cần làm:

- Khi thị trường sideway, hãy chờ đợi đến khi giá breakout.

- Giao dịch với nhịp pullback đầu tiên. Đọc kỹ hướng dẫn giao dich Pullback: TẠI ĐÂY

Trên đây là một số mẹo trading hiệu quả mà chúng mình đã đúc kết & tham khảo thêm từ nhiều trader chuyên nghiệp khác. Hy vọng rằng những chia sẻ này sẽ giúp ích cho con đường trở thành trader của bạn. Bạn đánh giá những mẹo trading này thế nào? Bạn còn những tip/mẹo trading nào khác muốn chia sẻ cùng chúng mình không? Nếu có, hãy để lại bình luận bên dưới nhé. Cảm ơn bạn đã đọc bài và chúc bạn kiếm được thật nhiều lợi nhuận trên thị trường.