Phân tích kỹ thuật chứng khoán, coin, forex… là một phương pháp rất phổ biến và được nhiều người sử dụng. Tuy nhiên đối với những trader mới vì việc phân tích kỹ thuật không hề đơn giản, bởi vì các bạn sẽ phải đối mặt với rất nhiều khó khăn như:

- Không biết phải bắt đầu học phân tích kỹ thuật từ bước nào đầu tiên.

- Có quá nhiều kiến thức phân tích kỹ thuật, không thể ghi nhớ hết.

- Không hiểu rõ được kiến thức nào quan trọng, kiến thức nào ít quan trọng hơn.

Có nhiều bài viết về phân tích kỹ thuật nếu bạn tìm đọc, có thể thấy họ viết rất chung chung, nên nhiều khi đọc xong bạn khó có thể “tiêu hóa” được chúng. Chính vì vậy, trong bài viết hướng dẫn phân tích kỹ thuật này, chúng mình sẽ giúp bạn hệ thống lại một cách khoa học nhất các bước bạn cần làm với phương pháp phân tích kỹ thuật, đi từ những kiến thức CƠ BẢN cho đến NÂNG CAO.

Phân tích kỹ thuật là gì?

Nội dung

Trước khi đi vào học hướng dẫn phân tích kỹ thuật, thì hãy cùng tìm hiểu qua về phương pháp này chút nhé.

Phân tích kỹ thuật (Tiếng Anh là Technical Analysis, viết tắt là TA) là phương pháp phân tích phổ biến, trong đó các nhà đầu tư sẽ dựa trên các chỉ số hiển thị trên đồ thị giá, khối lượng giao dịch để dự báo đoán giá tài sản trong tương lai, từ đó đưa ra được quyết định giao dịch chính xác.

*** Tài sản ở đây có thể áp dụng cho bất cứ thị trường nào: chứng khoán, coin, forex, vàng, dầu khí, các hợp đồng tương lai…, miễn là nó chịu ảnh hưởng từ cung – cầu trên thị trường. Tóm lại, phân tích kỹ thuật rất rộng lớn, nhưng nếu bạn hiểu về nó thì bạn có thể tự tin đi giao dịch bất cứ thị trường nào. ***

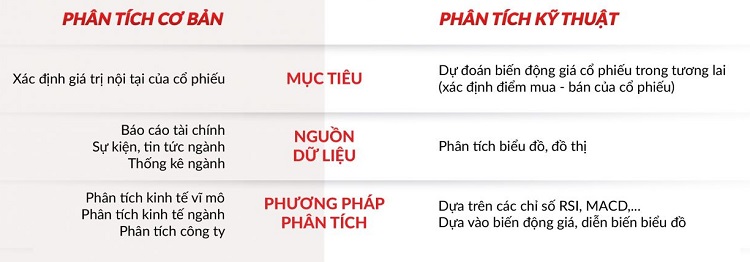

Bên cạnh phương pháp phân tích kỹ thuật (TA), thì còn một phương pháp khác cũng khá nổi tiếng, đó là phân tích cơ bản (FA). Khác với TA, FA sẽ tập trung vào phân tích giá trị nội tại của công ty/dự án và kết hợp với những yếu tố vĩ mô để đưa ra quyết định. Trong khi đó, TA chỉ tập trung xem xét hành động giá cả trong lịch sử.

Phương pháp phân tích kỹ thuật sẽ dựa trên 3 nguyên tắc chính:

- Giá thị trường luôn biến động – giá luôn xem xét tất cả thông tin có sẵn về một tài sản cụ thể, cũng như hoàn cảnh kinh tế vi mô và vĩ mô và các yếu tố chính trị và kinh tế.

- Giá di chuyển theo xu hướng – giá tuân theo các xu hướng cụ thể (tăng, giảm, ngang) cho đến khi có các tín hiệu rõ ràng cho thấy sự đảo ngược xu hướng.

- Lịch sử luôn lặp lại – phân tích kỹ thuật tập trung vào việc dự đoán biến động giá trong tương lai dựa trên lịch sử, giả định này dựa trên sự lặp lại của các mẫu nhất định theo thời gian.

Hướng dẫn phân tích kỹ thuật cơ bản

Bắt đầu vào từng bước học phân tích kỹ thuật A – Z. Lưu ý nhỏ là nội dung của phân tích kỹ thuật rất dài, nên khó có thể gói gọn trong một bài viết.

Vì vậy, trong nội dung bài này chúng mình chỉ tổng hợp những điều quan trọng nhất để giúp bạn hệ thống được dễ dàng. Mặc dù vậy, mỗi bài học chúng mình đều có những bài hướng dẫn riêng, nên bạn muốn tìm hiểu về bài nào thì chỉ cần tìm đọc bài hướng dẫn chi tiết được đính kèm nhé.

Yêu cầu đầu tiên là bạn biết cách xem biểu đồ/đồ thị ở đâu, và biết cách chọn những khung thời gian giao dịch để có cái nhìn tổng quát nhất. Ví dụ dưới đây là biểu đồ giá BTC trong khung thời gian 4 giờ.

*** Sẽ có nhiều loại đồ thị, nhưng phổ biến nhất vẫn là đồ thị nến Nhật (như hình), sau đó đến đồ thị line. Nhưng tốt nhất bạn chỉ nên dùng đồ thị nến Nhật bởi nó phổ biến nhất (mình sẽ hướng dẫn cụ thể ở bên dưới). Còn đồ thị line (đường kẻ), chỉ nên dùng khi so sánh biến động giá 2/nhiều tài sản với nhau ***

Bài 1: Xác định được xu hướng của thị trường

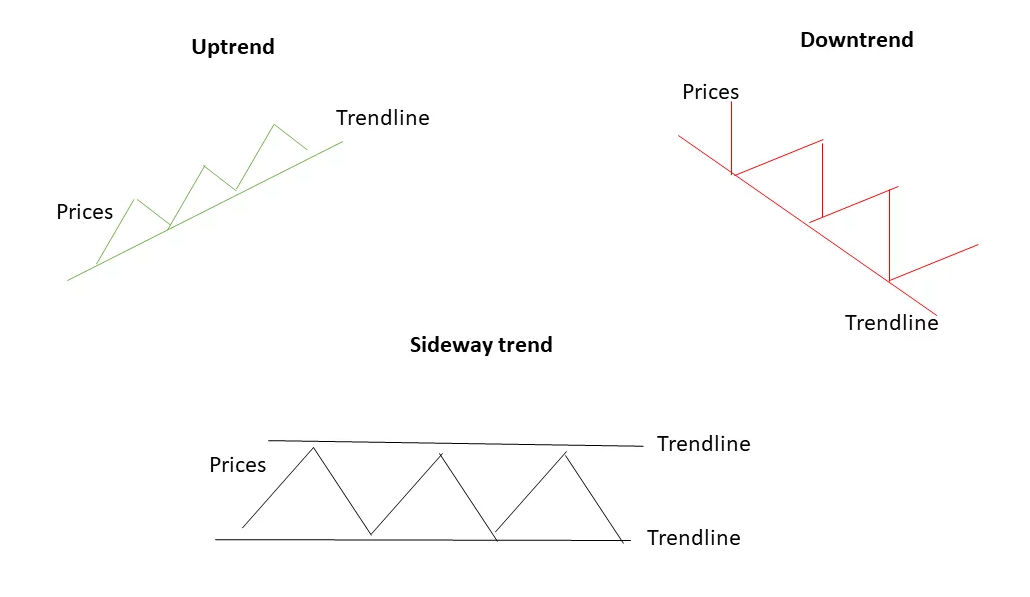

Bước đầu tiên trong hướng dẫn phân tích kỹ thuật, đó là bạn phải xác định được xu hướng của thị trường. Thị trường sẽ có 3 xu hướng chính, bảo gồm:

- Xu hướng tăng (Uptrend)

- Xu hướng giảm (Downtrend)

- Xu hướng đi ngang (Sideway).

Ngoài ra, bạn cũng có thể bắt gặp thuật ngữ khác như:

- Bull market (thị trường bò): là thị trường tăng giá (uptrend).

- Bear market (thị trường gấu): là thị trường giảm giá (uptrend).

Giá đi lên tức là nó đang ở trong xu hướng tăng, còn giá đi xuống tức là đang ở trong xu hướng giảm.

Tất nhiên, trong quá trình giá chuyển động, không bao giờ giá chỉ toàn tăng hoặc toàn giảm, mà sẽ có những đợt điều chỉnh (đi ngược lại xu hướng).

=> Chính vì vậy việc xác định được xu hướng của thị trường là rất quan trọng. Và thường người ta tìm đường xu hướng bằng cách nối các đỉnh và các đáy lại với nhau (Đường xu hướng sẽ được hình thành bởi tối đa 3 điểm).

- Uptrend: Đỉnh sau cao hơn đỉnh trước, đáy sau cao hơn đáy trước.

- Downtrend: Đỉnh sau thấp hơn đỉnh trước, đáy sau thấp hơn đáy trước.

- Sideway: Các đỉnh và các đáy không thể hiện được rõ là cao hay thấp hơn, chúng thường cao bằng nhau.

Việc xác định được xu hướng sẽ giúp bạn biết được giá đang di chuyển theo xu hướng nào, từ đó ra được quyết định đầu tư phù hợp. Hãy chỉ nên giao dịch khi biết rõ được xu hướng của thị trường, như vậy bạn mới có thể giảm thiểu được rủi ro cho mình.

Bài học liên quan:

Bài 2: Xác định được mức kháng cự và hỗ trợ

Kháng cự và hỗ trợ là kiến thức có thể coi là quan trọng nhất trong phân tích kỹ thuật. Hiểu đơn giản:

- Kháng cự là một mức giá/vùng giá mà khi giá đạt đến mức đó sẽ đảo chiều giảm giá.

- Hỗ trợ là một mức giá/vùng giá mà khi giá đạt đến mức đó sẽ đảo chiều tăng giá.

Tác dụng của hỗ trợ và kháng cự trong phân tích kỹ thuật, đó chính là nó giúp bạn tìm được điểm MUA THẤP, BÁN CAO.

- Khi giá dao động ở vùng hỗ trợ, nó được gọi là THẤP.

- Khi giá dao động ở vùng kháng cự, nó được gọi là CAO.

Ví dụ: Giá Bitcoin trong 2 tháng qua luôn dao động ở ngưỡng ở 20000 USD cho đến 25000 USD. Khi giá tăng đến 25.000 USD thì sẽ quay đầu giảm, còn khi giá giảm đến 20.000 USD lại quay đầu tăng. Vậy 20.000 USD là hỗ trợ, còn 25.000 USD là kháng cự.

Đặc biệt, khi giá breakout (đột phá) ra khỏi đường kháng cự thì đồng nghĩa với việc nó bắt đầu hình thành một xu hướng tăng mới (lúc này kháng cự sẽ trở thành hỗ trợ). Tương tự, nếu giá breakout khỏi hỗ trợ, thì sẽ hình thành một xu hướng giảm.

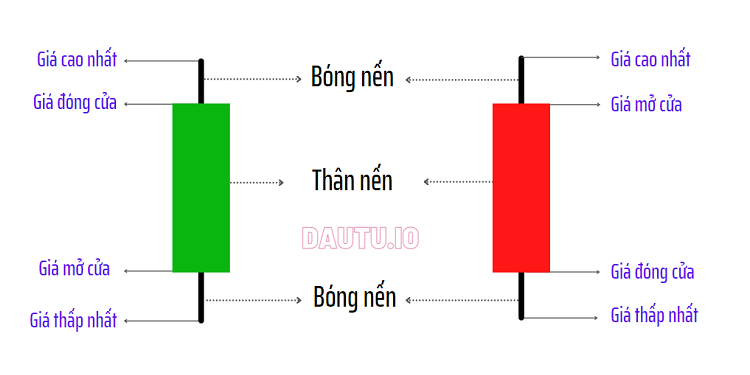

Bài 3: Hiểu được cơ bản cấu tạo của nến Nhật

Học phân tích kỹ thuật thì bài học quan trọng nhất chính là nến Nhật. Nó là những mô hình có hình dạng cây nến, thể hiện cho bạn rõ nhất thông tin về biến động giá trong phiên, bao gồm: giá cao nhất, giá thấp nhất, giá đóng cửa, giá mở cửa. Căn cứ vào đó, bạn sẽ hiểu được tâm lý thị trường ra sao, bên mua hay bên bán mạnh hơn.

Hình trên chính là cấu tạo của một cây nến Nhật. Nó sẽ có 2 màu xanh hoặc đỏ (ở một số biểu đồ là màu đen và trắng). Dựa vào màu sắc mà người ta phân loại như sau:

- Nến tăng giá: Giá đóng cửa > giá mở cửa thì nến sẽ có màu xanh (hoặc trắng)

- Nến giảm giá: Giá đóng cửa < giá mở cửa thì nến sẽ có màu đỏ (hoặc đen)

Thị trường luôn biến động bất ngờ, và giá cả trong phiên luôn luôn giao động khác nhau, vì thế cấu tạo mỗi cây nến cũng rất khác nhau. Có cây nến có thân rất to, râu dài, nhưng có những cây lại có thân nhỏ và râu ngắn.

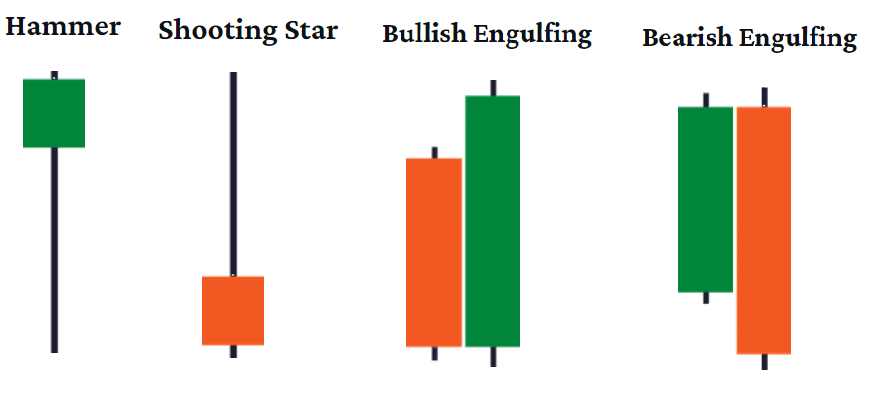

Căn cứ vào hình dáng nến thì sẽ có những mô hình nến Nhật dưới đây. Chúng mình đã tổng hợp lại những mô hình phổ biến nhất ở bảng dưới đây.

Minh họa | Tên gọi | Đặc điểm | Tiếp tục hay đảo chiều | Cách sử dụng |

Tiêu chuẩn | Nến đơn. Thân nến và bóng nến cân xứng với nhau. | Một trong hai | ||

Nến cường lực - Marubozu | Nến đơn. Chỉ có thân, không có bóng nến (nếu có thì rất ngắn) | Tiếp tục | ||

Nến búa - Nến Hammer | Nến đơn. Không có bóng nến phía trên (hoặc rất ngắn), bóng phía dưới rất dài. Xuất hiện ở cuối xu hướng giảm. | Đảo chiều | ||

Búa ngược - Nến Inverted Hammer | Nến đơn. Ko có bóng nến phía dưới (hoặc rất ngắn), bóng nến phía trên rất dài. Xuất hiện ở cuối xu hướng giảm. | Đảo chiều | ||

Nến con xoay - Spinning Tops | Nến đơn. Thân nến nhỏ, móng, còn bóng nến ở 2 đầu rất dài. | Một trong hai | ||

Nến Doji | Không có thân nến (giá đóng cửa và mở cửa bằng nhau) | Một trong hai | ||

Nến sao băng - Shooting Star | Nhìn giống nến Inverted Hammer, nhưng xuất hiện ở cuối xu hướng tăng. | Đảo chiều | ||

Đàn ông treo cổ - Hanging Man | Giống nến hammer, nhưng xuất hiện ở cuối xu hướng tăng. | Đảo chiều | ||

Nhấn chìm tăng - Bullish Engulfing | Nến đôi. Cây nến thứ 1 màu đỏ, rất nhỏ. cây thứ 2 màu xanh, to, bao trùm cây nến 1. | Đảo chiều | ||

Nhấn chìm giảm - Bearish Engulfing | Nến đôi. Cây nến thứ 1 màu xanh, rất nhỏ. cây thứ 2 màu đỏ, to, bao trùm cây nến 1. | Đảo chiều | ||

Mẹ bồng con tăng - Bullish Harami | Nến đôi. Cây nến thứ 1 màu đỏ, dài. Cây thứ 2 màu xanh, nhỏ, nằm gọn trong thân nến 1. | Một trong hai | ||

Mẹ bồng con giảm - Bearlish Harami | Nến đôi. Cây nến thứ 1 màu xanh, dài. Cây thứ 2 màu đỏ, nhỏ, nằm gọn trong thân nến 1. | Một trong hai | ||

Nến Pin Bar | Nến đơn. Nhìn giống nến hammer, Shooting Star..., nhưng không nhất thiết là đảo chiều. | Một trong hai | ||

Nến Inside Bar | Đa nến, có cây nến mẹ đứng trước, sau đó sẽ là những nến con nằm trong. | Một trong hai | ||

Nến đỉnh nhíp & Đáy nhíp | 2 nến có màu sắc ngược nhau, bóng nến có kích thước bằng nhau. | Đảo chiều | ||

Nến sao mai - Morning Star | 3 nến: Cây 1 màu đỏ và dài, cây 2 thân ngắn (doji, hammer...), cây 3 thân dài màu xanh. | Đảo chiều | ||

Nến sao hôm - Evening star | 3 nến: Cây 1 màu xanh và dài, cây 2 thân ngắn (doji, hammer...), cây 3 thân dài màu đỏ. | Đảo chiều | ||

Three White Soldier - Ba chàng lính trắng | 3 nến màu xanh liên tiếp, bóng nhỏ. Giá mở và đóng của nến sau dần cao hơn nến trước. | Đảo chiều | ||

Three Black Crows - 3 con quạ đen | 3 nến màu đỏ liên tiếp, bóng nhỏ. Giá mở và đóng của nến sau dần thấp hơn nến trước. | Đảo chiều | ||

Rising Three Methods - Tăng giá 3 bước | 3 cây nến đỏ liên tiếp xuất hiện sau 1 cây nến xanh lớn. | Tiếp tục | ||

Falling three methods - Giảm giá 3 bước | 3 cây nến xanh liên tiếp xuất hiện sau 1 cây nến đỏ lớn. | Tiếp tục | ||

Nến xuyên - Piercing line | Nến 1 màu đỏ dài, nến 2 màu xanh dài. Giá đóng cửa nến 2 cao hơn mức giữa của thân nến 1. | Đảo chiều | ||

Mây đen che phủ - Dark cloud cover | Nến 1 xanh dài, nến 2 màu đỏ dài. Giá đóng cửa nến 2 cao hơn mức giữa của thân nến 1. | Đảo chiều |

Mẹo cho bạn:

Có thể sau khi xem các mô hình nến Nhật trên, bạn sẽ thấy hoang mang khi mình không thể nhớ hết được chúng đúng không? Lời khuyên của chúng mình là: đừng học thuộc các mô hình nến, thay vào đó hãy cố hiểu được bản chất của nó, bởi có như vậy bạn mới không phải ghi nhớ bất cứ một mô hình nến nào:

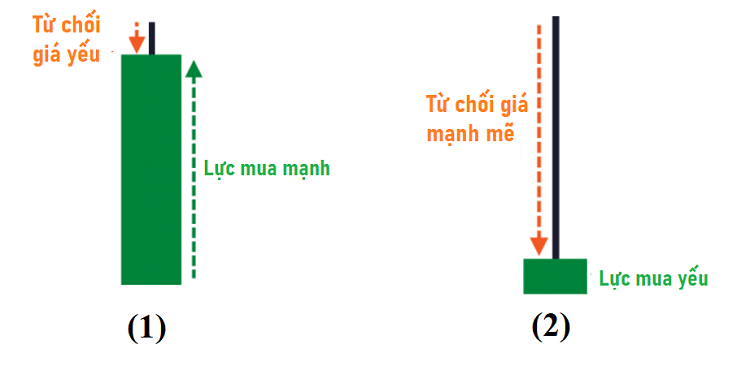

Đầu tiên, hãy nhìn vào hình ảnh 2 mô hình nến này và tìm tìm xem:

“Giá đóng cửa nằm ở đâu trong phạm vi của nến?”

Ở hình (1), hãy thử trả lời xem ai là người kiểm soát thị trường, lực bán hay lực mua mạnh hơn? Tất nhiên, giá đóng cửa ở sát với mức giá cao nhất, thì chắc chắn lực mua rất mạnh rồi.

Tiếp theo, đến hình (2), ai là người kiểm soát thị trường? Mặc dù đó là một cây nến tăng (nến màu xanh) nhưng lực bán thực sự rất mạnh hơn trong trường hợp này. Bởi vì giá đóng cửa ở gần mức giá thấp nhất, cho thấy có lực bán rất mạnh khi giá tăng lên mức cao hơn.

Chính vì vậy, nếu bạn muốn biết thị trường lực mua mạnh hay bán mạnh, hãy tự hỏi rằng: giá đóng cửa nằm ở đâu trong phạm vi cây nến?. Chỉ cần ghi nhớ điều đó là bạn đủ hiểu 50% về tất cả các mô hình nến Nhật nói chung rồi.

Bài 4: Học được cách giao dịch với breakout

Ở bài 2 của hướng dẫn phân tích kỹ thuật A – Z này, các bạn đã được biết về kháng cự – hỗ trợ. Tuy nhiên, không phải lúc nào giá chạm kháng cự/hỗ trợ cũng sẽ quay đầu đảo chiều, mà nhiều trường hợp nó sẽ tăng mạnh/giảm mạnh và vượt khỏi vùng kháng cự/hỗ trợ đấy. => Lúc này được gọi là breakout (đột phá).

Breakout là hiện tượng khi giá tăng mạnh và phá vỡ ngưỡng kháng cự, hoặc là giảm mạnh và phá vỡ ngưỡng hỗ trợ.

Vậy sử dụng tín hiệu breakout làm gì?

Theo lý thuyết về phân tích kỹ thuật chứng khoán, coin…, thì:

-

Khi giá breakout khỏi kháng cự, đó sẽ tín hiệu giá sẽ vào chu kỳ tăng giá mới. Lúc đó bạn có thể mua vào/mua gia tăng, tránh bị chôn vốn quá lâu so với việc mua trước đó.

-

Nếu giá breakout khỏi hỗ trợ là dấu hiệu giá sẽ giảm sâu hơn, lúc này hãy nhanh chóng bán ra nhằm giảm thiểu thiệt hại.

Tuy nhiên, không phải breakout nào cũng là bắt đầu một xu hướng tăng/giảm, mà rất có thể chúng là breakout giả. Breakout giả là khi giá vượt qua khỏi kháng cự/hỗ trợ, nhưng sau đó lại quay về khu vực kháng cự/hỗ trợ cũ.

Breakout giả rất dễ xảy ra khiến nhiều nhà đầu tư nhầm lẫn, vào lệnh sai, dẫn đến thua lỗ. Vì vậy, hãy đọc kỹ bài viết về breakout của chúng mình để tránh sai lầm:

Bài 5: Kết hợp với phân tích khối lượng giao dịch

Bạn đã tìm hiểu về cách xác định xu hướng, kháng cự & hỗ trợ cũng như cách giao dịch với breakout. Nhưng một điều quan trọng để những kiến thức này có thể hoạt động hiệu quả, đó là khối lượng giao dịch.

Hãy nhớ: Nếu khối lượng giao dịch quá thấp, thanh khoản quá ít thì mọi phân tích kỹ thuật đều rất khó chính xác.

Khối lượng giao dịch có thể hiểu đơn giản: tông lượng cổ phiếu được khớp trên sàn, tổng lượng giá trị đồng coin được giao dịch trong ngày…

Mục đích: Kết hợp các phương pháp phân tích kỹ thuật với biểu đồ biến động khối lượng giao dịch.

Để tóm tắt về các kết hợp với KLGD, mình sẽ chia thị trường thành 3 loại:

- Thị trường sideway: Khi giá breakout ra khỏi kháng cự/hỗ trợ, nó sẽ thường đi kèm với khối lượng giao dịch lớn. Còn nếu KLGD nhỏ, thì đó rất có thể là breakout giả.

- Thị trường uptrend: Mối quan hệ giữa khối lượng giao dịch và xu hướng uptrend có thể diễn ra qua bảng bên dưới:

- Thị trường downtrend: Downtrend có thể diễn ra khá lâu với khối lượng thấp. Nếu giá giảm mạnh kèm khối lượng lớn có thể là dấu hiệu tạo đáy ngắn hạn.

Hướng dẫn phân tích kỹ thuật nâng cao

Bạn đã nắm qua được những kiến thức phân tích kỹ thuật cơ bản nhất. Mình tin rằng bạn chỉ cần luyện tập thành thạo với những kiến thức trên, bạn đã hiểu được tới 60% về thị trường rồi.

Tuy nhiên cách để phân biệt trader bình thường và trader chuyên nghiệp, nó đòi hỏi phải sử dụng nhiều công cụ chuyên sâu hơn. Và giờ là đến lúc mình giới thiệu với bạn những bước phức tạp hơn.

Bài 6: Biết áp dụng các mô hình nến Nhật phổ biến nhất

Ở bài (3), các bạn đã hiểu về nến Nhật cũng như các mô hình nến Nhật phổ biến.

Tuy nhiên những gì chú giải trong các mô hình nến đó không đảm bảo là sẽ đúng hoàn toàn. Bởi nếu tín hiệu tăng giá/giảm giá của thị trường dễ dàng phát hiện qua những thanh nến xanh đỏ như vậy, thì chắc hẳn ai cũng trở thành tỷ phú hết rồi.

Điều quan trọng: Mỗi một mô hình Nến chúng xuất hiện trong bối cảnh thị trường khác nhau, vì vậy tín hiệu giao dịch cũng khác nhau.

Mình không khuyên bạn nên học tất cả các mô hình, nhưng bạn nên biết cách giao dịch với 4 mô hình nến Nhật đảo chiều dưới đây (vì chúng phổ biến, và tỷ lệ xuất hiện trên đồ thị rất cao). Chúng bao gồm.

Nến Hammer, Shooting Star bạn sẽ thấy chúng thường được gọi là “nến rút chân“. Nếu xuất hiện nến này thì tín hiệu đảo chiều là rất cao.

Một điều thú vị nho nhỏ:

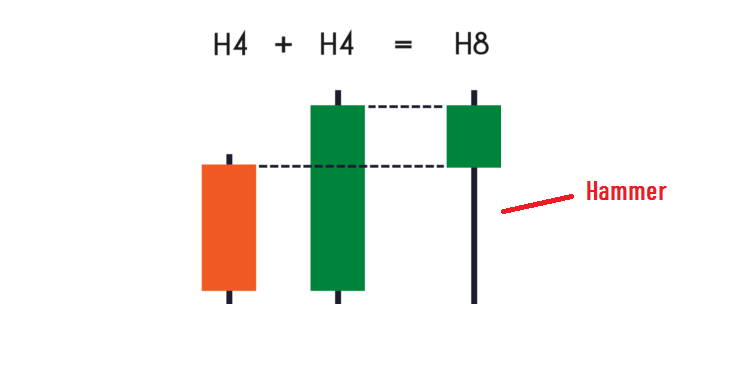

- Mô hình nến Bullish Engulfing và mô hình nến Hammer giống nhau.

- Mô hình nến Bearish Engulfing và mô hình nến Shooting Star cũng giống nhau.

Chúng có thể coi là 1, chỉ phụ thuộc vào khung thời gian mà bạn xem biểu đồ.

Tại sao lại như vậy, để mình giải thích cho bạn: Ví dụ: Trên khung thời gian 2 giờ, sẽ hiển thị mô hình nến Bullish Engulfing, nhưng nếu bạn chỉnh khung thời gian thành 4 giờ, nó sẽ trở thành nến búa.

Xem hình minh họa dưới đây, có lẽ bạn sẽ hiểu:

Sau khi đã hiểu và vận dụng tốt nhất 4 mô hình nến Nhật đảo chiều phía trên, bạn có thể tìm hiểu thêm nhiều mẫu hình nến khác tại chuyên mục: CÁC MÔ HÌNH NẾN NHẬT của chúng mình.

Ngoài ra, có một số lưu ý dành cho bạn khi sử dụng các mô hình NẾN NHẬT:

-

Các mô hình nến Nhật đảo chiều hoạt động hiệu quả nhất tại các điểm kháng cự hoặc hỗ trợ trên đồ thị giá.

-

Trong một xu hướng tăng, nếu xuất hiện cây nến lớn, thì nó cho biết lực mua đang rất mạnh. Còn nếu nó xuất hiện những cây nến tăng với thân nhỏ, điều đó chứng tỏ lực mua đang yếu dần.

-

Trong xu hướng tăng, nếu xuất hiện các cây nến giảm với kích thước lớn, nó báo hiệu dấu hiệu đảo chiều ngược xu hướng đang gia tăng. Nhưng nếu là các nến giảm nhỏ, thì đó là chỉ một đợt điều chỉnh bình thường, ít có khả năng ảnh hưởng đến xu hướng lớn.

-

Hãy xem xét kích thước của mô hình so với các mô hình nến khác là bao nhiêu, nếu mô hình nến càng lớn so với những nến trước đó, thì những dự báo của mô hình nến đó càng chuẩn xác.

Bài 7: Học các mô hình giá thường gặp trong PTKT

Nếu bạn vẫn kiên nhẫn đọc đến mục này trong bài viết hướng dẫn phân tích kỹ thuật của mình. Thì mình muốn nói rằng:

Một mẫu hình nến Nhật thực sự không đủ mạnh để bản bảo giá sẽ đi theo xu hướng mà chúng báo hiệu.

Nhưng nhiều nến Nhật kết hợp lại, tạo thành một thứ gọi là “mô hình giá”, thì chúng sẽ hiệu quả hơn.

Mô hình giá (Price Pattern) là một biểu đồ của giá có hình dạng nhất định: tam giác, chữ nhật, hình cái cốc… Chúng thường được lặp đi lặp lại nhiều lần trong quá khứ, nên đã trở thành tín hiệu để dự đoán xu hướng trong tương lai.

Dưới đây là các mô hình giá trong phân tích kỹ thuật phổ biến nhất. Bạn muốn hiểu về các sử dụng mô hình nào, có thể ấn vào mục CHI TIẾT , là có thể biết cách sử dụng cụ thể.

Tên mô hình | Minh họa | Đặc điểm | Tín hiệu | Cách dùng |

Cốc tay cầm | Giống hình chiếc cốc, có phần cốc sâu, và phần tay cầm nông hơn. | Tăng giá | ||

Vai đầu vai | Gồm 3 đỉnh liên tiếp. Đỉnh giữa cao nhất, 2 đỉnh còn lại ~ nhau. | Giảm giá | ||

2 đỉnh | Gồm 2 đỉnh cao gần ngang nhau với một đáy nằm ở giữa. | Giảm giá | ||

2 đáy | Gồm 2 đáy thấp gần ngang nhau với một đỉnh nằm ở giữa. | Tăng giá | ||

Cái nêm | 2 đường nối các đỉnh và các đáy cùng hướng lên trên, hoặc cùng hướng xuống dưới. Biến động giá hẹp dần. | Tùy mô hình cụ thể | ||

Cờ đuôi nheo | Đường nối các đỉnh hướng xuống, đường nối các đáy hướng lên. Nằm ở cuối 1 xu hướng mạnh. | Tùy mô hình cụ thể | ||

Cờ tăng | Đường nối giữa các đỉnh và các đáy song song nhau, và cùng hướng lên trên. | Tăng giá | ||

Cờ giảm | Đường nối giữa các đỉnh và các đáy song song nhau, và cùng hướng xuống dưới. | Giảm giá | ||

Chữ nhật | Gồm các đỉnh cao bằng nhau và các đáy cao bằng nhau. | Tùy mô hình cụ thể | ||

3 đỉnh | Xuất hiện ở cuối xu hướng tăng, 3 đỉnh cao thấp tương đương nhau. | Giảm giá | ||

3 đáy | Xuất hiện ở cuối xu hướng giảm, 3 đáy cao thấp tương đương nhau. | Tăng giá | ||

Tam giác tăng | Gồm các đỉnh cao bằng nhau, còn các đáy sau cao hơn đáy trước. | Tăng giá | ||

Tam giác giảm | Gồm các đỉnh sau thấp hơn đỉnh trước, còn các đáy cao bằng nhau. | Giảm giá |

Một vài lưu ý khi bạn giao dịch với các mô hình giá:

- Thời gian hình thành mô hình giá càng lâu, tỷ lệ chính xác của mô hình càng cao.

- Mô hình tam giác, mô hình cái nêm, mô hình cờ đuôi nheo nhiều người thường nhầm lẫn chúng với nhau, vì vậy bạn cần biết cách phân biệt chúng.

- Mô hình 2 đỉnh, 2 đáy, mô hình cờ tăng hoặc cờ giảm là những mô hình hay xuất hiện nhất.

- Chỉ ưu tiên giao dịch khi mô hình xuất hiện ở những vùng hỗ trợ, kháng cự ở khung thời gian lớn hơn.

Bài 8: Học về các chỉ báo trong phân tích kỹ thuật

Bài học phân tích chứng khoán chuyên sâu quan trọng nhất để giúp bạn trở thành nhà phân tích chuyên nghiệp, đó là phải hiểu về các chỉ báo.

Có rất nhiều chỉ báo kỹ thuật khác nhau, nhưng với kinh nghiệp của mình, thì những chỉ báo này là bạn nên biết:

Tên chỉ báo | Hình ảnh | Công dụng | Hướng dẫn |

Chỉ báo RSI | Căn cứ vào tín hiệu RSI >= 70 hoặc =< 30 để dự đoán thị trường sắp đảo chiều tăng hoặc giảm giá. | ||

Trung bình động MA | Dùng để xác định xu hướng của thị trường. Ngoài ra, có thể dựa vào sự giao nhau của các đường MA để làm tín hiệu mua bán. | ||

MACD | Dựa vào 2 đường MACD và Signal: Khi chúng hội tụ giá sẽ ít biến động. Khi chúng phân kỳ thì giá sẽ tăng mạnh hoặc giảm mạnh. | ||

Bollinger Bands | Xác định giá đang “đắt” hay “rẻ”. Nếu giá nằm gần dải phía trên được coi là “đắt”, còn nằm gần dải phía dưới sẽ được coi là “rẻ”. | ||

Fibonacci | Là một dãy gồm các số: 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144… Bạn có thể dùng chỉ báo này để tìm điểm vào lệnh, và tìm điểm chốt lời. | ||

Sóng Elliott | Dựa vào các "sóng" để biết được thị trường đang trong chu kỳ nào, từ đó dự đoán được các xu hướng tiếp theo. | ||

Ichimoku | Đo lường các vùng hỗ trợ và kháng cự, ước tính sự biến động giá và xác định xu hướng thị trường. |

Xếp theo mức độ quan trọng, phổ biến thì mình đánh giá như sau:

- Rất quan trọng: MA và RSI.

- Nên biết: MACD, Bollinger Band, Fibonacci

- Có thể tìm hiểu sau: Elliott, Ichimoku và các chỉ báo kỹ thuật khác.

Tại sao mình lại phân biệt như vậy? Bởi vì mình muốn các bạn tập trung thành thạo 1, 2 chỉ báo. Đừng sử dụng quá nhiều, nó không giúp bạn giao dịch tốt hơn, mà sẽ khiến bạn bị nhiễu tín hiệu và càng khó giao dịch khi chỉ báo này xung đột với chỉ báo khác.

Nếu có thể, hãy học đường trung bình động MA, SMA đầu tiên, bởi chỉ báo này đơn giản, giúp bạn xác định được xu hướng, kháng cự & hỗ trợ, và nó là cái bạn cần biết để có thể sử dụng những chỉ báo nâng cao hơn, ví dụ như MACD, Bollinger Bands…

Bài 9: Hiểu được cách phân tích đa khung thời gian

Khi bạn xem biến động của một cổ phiếu hay đồng coin nào đó, bạn có thể lựa chọn khung thời gian để xem đồ thị.

- Với khung thời gian 1 phút, thì cứ sau 1 phút là hình thành một cây nến.

- Với khung thời gian 1 giờ, thì cứ sau 1 giờ là hình thành một cây nến.

Trong phân tích kỹ thuật, vận dụng phân tích đa khung thời gian rất cần thiết, bởi vì nếu chỉ nhìn duy nhất một khung thời gian, bạn không thể biết chính xác thị trường đang trong xu hướng nào.

Ví dụ như hình bên dưới, nếu xem khung thời gian 1H (1 giờ) của giá Bitcoin, thì “có vẻ” như thị trường đang trong xu hướng tăng và đang điều chỉnh nhẹ.

Tuy nhiên nếu bạn chỉnh sang khung thời sang 1D (1 ngày), thì nó cho biết thị trường đang ở trong một xu hướng giảm sâu và rõ rệt.

=> Vì vậy, kết hợp đa khung thời gian sẽ giúp bạn phán đoán đúng được xu hướng của thị trường. Ngoài ra, bạn còn có thể kết hợp đa khung thời gian với các kiến thức phân tích kỹ thuật để bắt được nhiều dữ kiện để giao dịch hơn.

Nên sử dụng 2 – 3 khung thời gian là tốt nhất, đừng sử dụng quá nhiều. Có một quy luật để lựa chọn hai/ba khung thời gian kết hợp với nhau, đó là: Đừng quá gần, nhưng cũng đừng quá xa.

Hãy sử dụng hệ số 1:4 hoặc 1:6.

Tức là:

Phong cách giao dịch | Thời gian nắm giữ vị thế | Khung thời gian cao (Xác định xu hướng) | Khung thời gian thấp (Tìm điểm vào lệnh) |

Scalping | Vài giờ | H1 | M15 |

Day Trading | Ít hơn 1 ngày | H4 | H1 |

Lướt sóng | 1 ngày - 3 ngày | D1 | H4 |

Dài hạn | Nhiều hơn 3 ngày | W1 | D1 |

Bài 10: Tìm hiểu về các thuật ngữ phân tích kỹ thuật khác

Bạn đã tìm hiểu được 90% về hướng dẫn phân tích kỹ thuật rồi đó. Ở mục này sẽ là những kiến thức nhỏ lẻ hơn nhưng cũng thường xuyên xuất hiện trong quá trình giao dịch. Mình chỉ điểm qua tên của chúng. Còn bạn muốn tìm hiểu chi tiết, hãy ấn vào link mình trích kèm bài viết nhé.

Một vài hướng dẫn, thuật ngữ liên quan đến phân tích kỹ thuật khác:

- Bull Trap (bẫy tăng giá)

- Bear Trap (bẫy giảm giá)

- Hướng dẫn về Pullback

- Cú nảy mèo chết (Dead Cat Bounce)

- Golden Cross – Giao cắt vàng

- Death Cross – Giao cắt tử thần

- Cách đặt Stop Loss (Cắt lỗ)

- Cách đặt Take Profit (Chốt lời)

- Phân tích All High-Time

- Các loại sóng trong trade

Trên đây là những hướng dẫn phân tích kỹ thuật A – Z của chúng mình. Mong rằng bài viết đã cung cấp cho bạn những thông tin đầy đủ, cần thiết để có thể học phân tích kỹ thuật một cách dễ dàng nhất. Hãy nhớ rằng muốn thành thạo, chỉ có thể luyện tập nhiều lần. Nếu còn có gì thắc mắc, hãy cứ để lại bình luận bên dưới để chia sẻ với chúng mình nhé. Chúc bạn có thể trở thành một trader tài ba.

Like

Rất đầy đủ, Cảm ơn Bạn đã chia sẻ